Nous utilisons des cookies pour rendre le site web convivial, sûr et efficace. Les cookies servent à collecter des informations sur l'utilisation des sites web. Pour plus d'informations : Remarques sur la protection des données.

-

Dans l’attente de la première baisse des taux directeurs depuis neuf ans

14.03.2024 | RedaktionDans quelques jours, la Banque nationale suisse (BNS) rendra sa décision sur les taux d’intérêt. Maintiendra-t-elle, augmentera-t-elle ou baissera-t-elle son taux d’intérêt ? Découvrez notre évaluation dans le rapport ci-dessous.

Dans l’attente de la première baisse des taux directeurs depuis neuf ans

Évolution des taux d’inérêt

Peu de mouvement au niveau des taux indicatifs

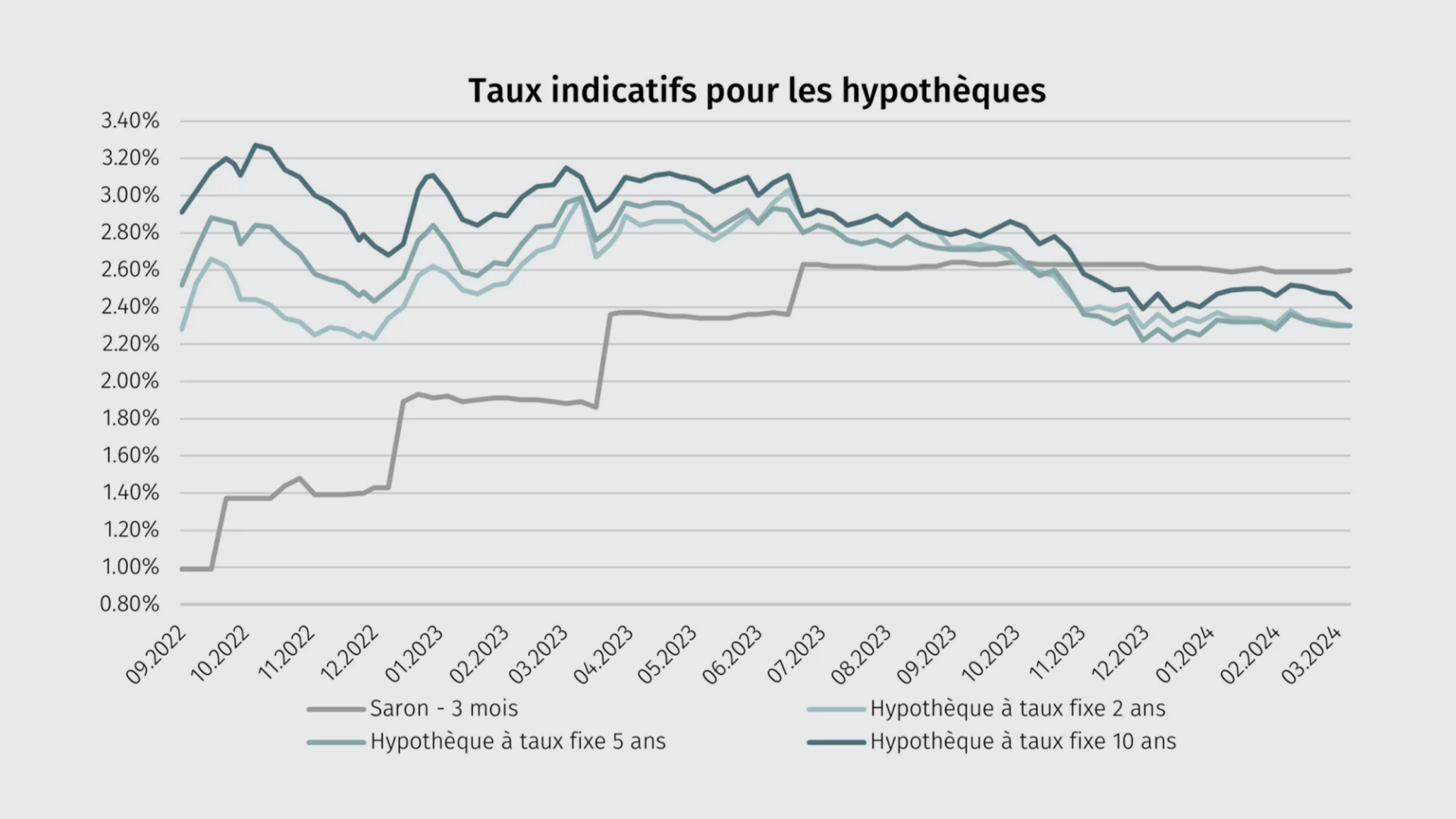

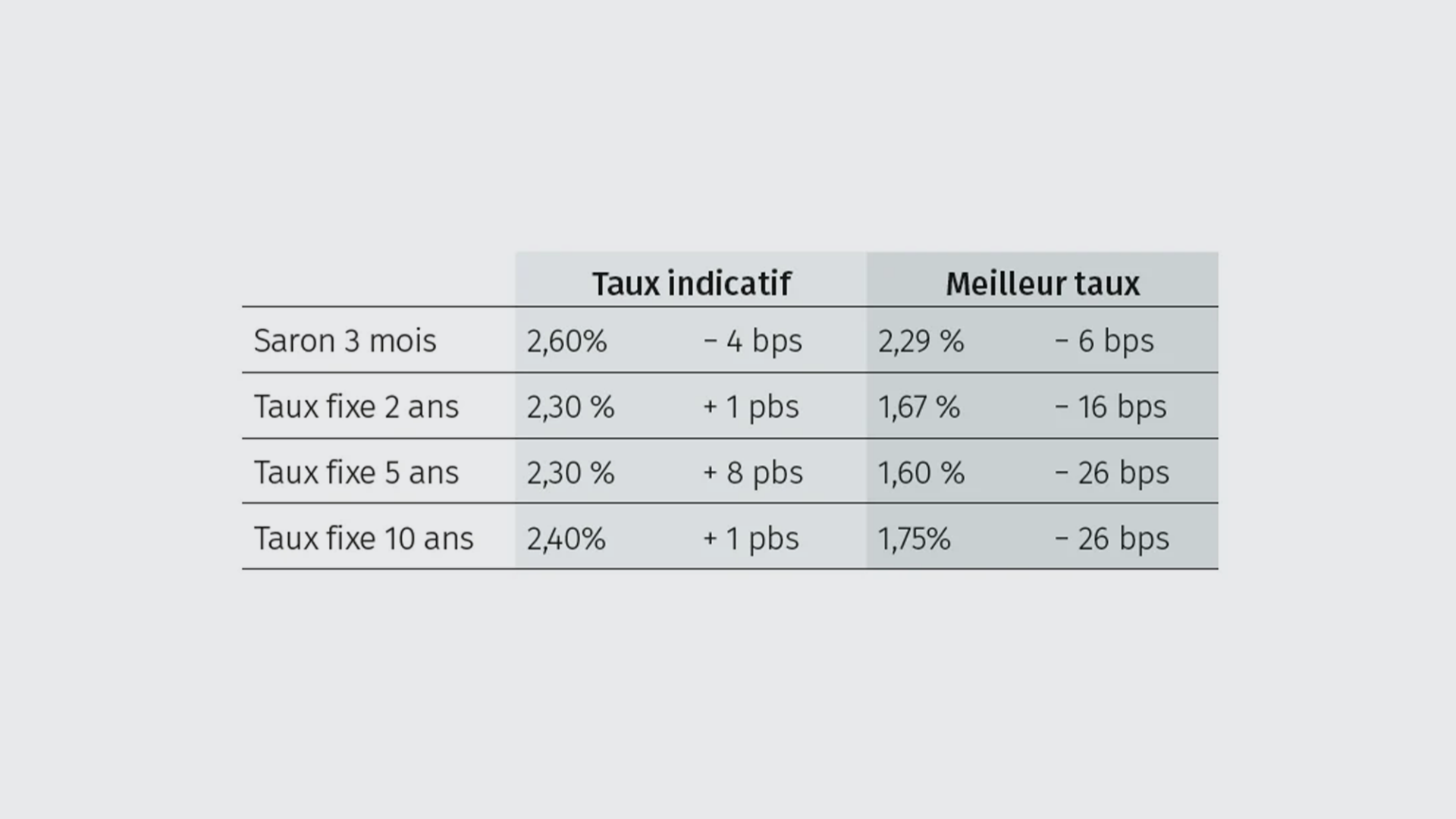

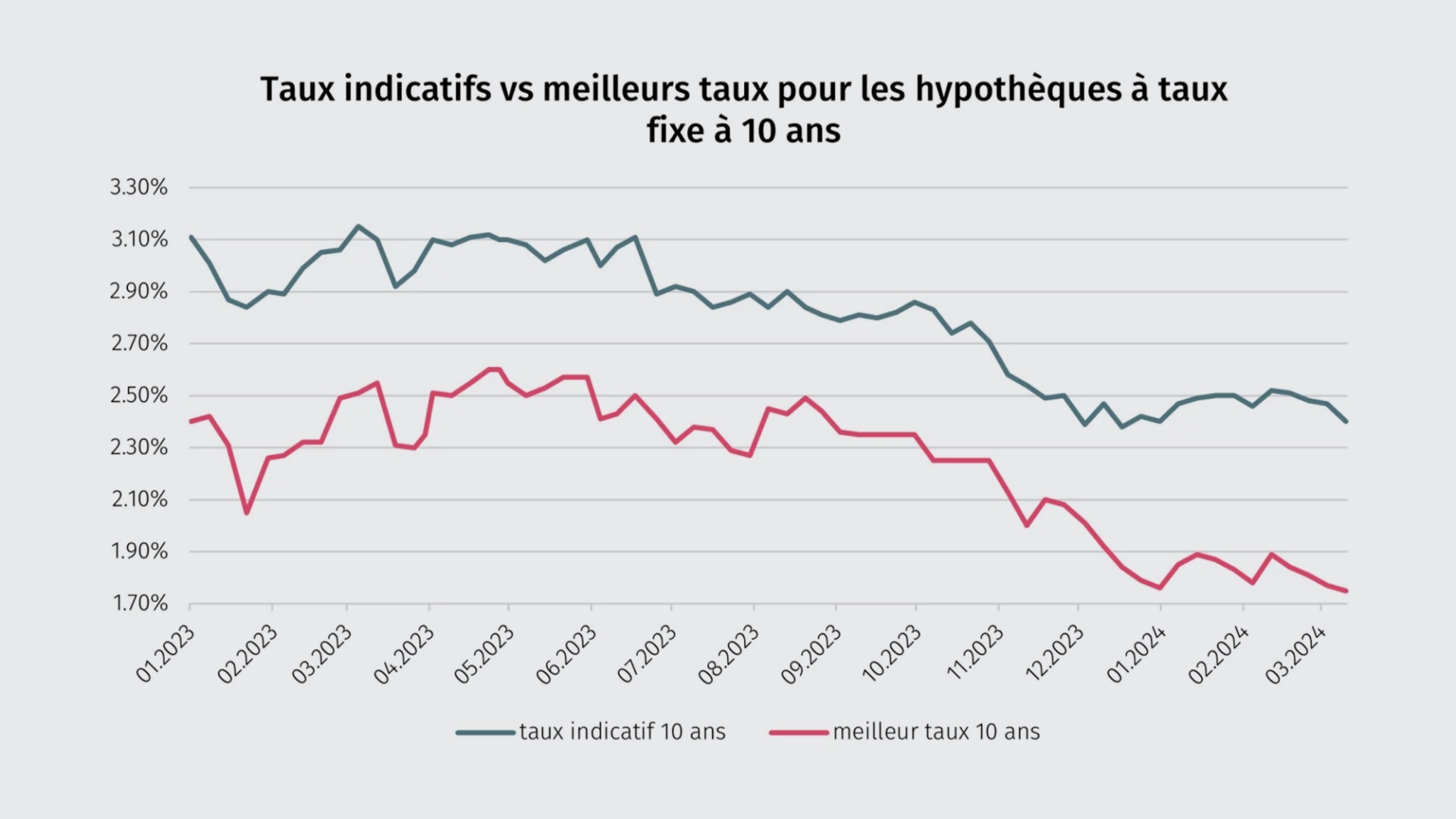

Aucune évolution notable des taux hypothécaires n’a été observée au cours des trois derniers mois. Les taux indicatifs (moyenne du marché de plus de 100 banques, compagnies d’assurance et caisses de pension) n’ont connu que des fluctuations minimes depuis le dernier examen de la politique monétaire de la Banque nationale suisse (BNS) à la mi-décembre 2023. À l’époque, le taux directeur était resté à 1,75%, comme on s’y attendait, et l’inflation en Suisse restait modérée. Les hypothèques à taux fixe d’une durée maximale de dix ans sont restées en moyenne moins chères que les hypothèques Saron.

Forte concurrence en début d’année

En début d’année, la concurrence s’est à nouveau intensifiée parmi les prestataires hypothécaires – une bonne nouvelle pour les preneurs d’hypothèques. Alors que les taux indicatifs restaient quasiment stables, certains prestataires ont commencé à proposer des taux nettement inférieurs à la moyenne du marché. Pour les hypothèques à taux fixe à dix ans, la différence entre l’offre la plus basse et la moyenne du marché est de 65 points de base, alors qu’elle était d’à peine 40 points il y a trois mois.

Actuellement, l’hypothèque à taux fixe à 25 ans et l’hypothèque Saron les moins chères sur le marché sont au même prix, ce qui explique la reprise de la demande d’hypothèques à taux fixe. De nombreux acteurs du marché prévoient que les hypothèques Saron redeviendront plus attrayantes au cours de l’année. Cela se produira lorsque la BNS abaissera son taux directeur et ainsi le coût des hypothèques Saron, alors que les hypothèques à taux fixe présentent moins de potentiel de baisse.

Prévision de l’évolution des taux

Pas encore de baisse des taux – mais c’est pour bientôt

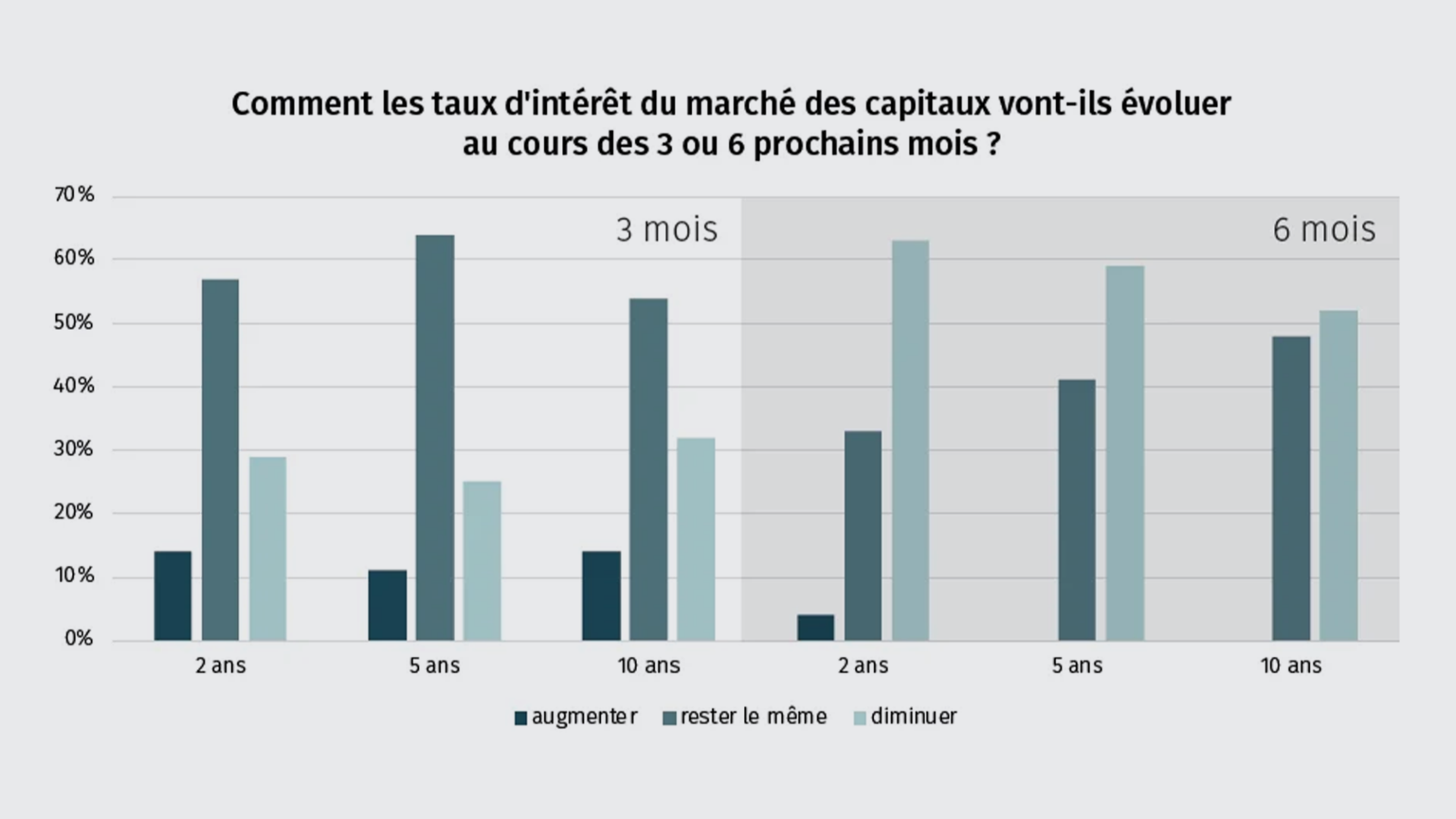

Selon les prêteurs hypothécaires interrogés, la Banque nationale suisse (BNS) ne devrait pas encore abaisser ses taux directeurs après son prochain examen de la situation monétaire prévu fin mars. Seules quelques personnes interrogées envisagent une réduction de 25 points de base. La grande majorité prévoit cette décision seulement pour juin ou septembre. Ainsi, deux tiers des prestataires hypothécaires

prédisent une stabilité des taux d’intérêt sur les marchés des capitaux au cours des trois prochains mois et ne prévoient une baisse des taux pour toutes les durées qu’au troisième trimestre.

La plus grande incertitude quant à l’évolution future des taux hypothécaires reste l’inflation. Celle-ci a nettement ralenti en janvier et février 2024 et se situait dans la fourchette cible de la BNS, avec respectivement 1,3% et 1,2%. La situation économique dans l’UE et aux États-Unis est considérée comme un moteur important des taux d’intérêt, tandis que les conflits géopolitiques actuels n’ont qu’une influence mineure. En revanche, selon les personnes interrogées, l’élection présidentielle américaine à la fin de l’année pourrait influer sur les taux hypothécaires.

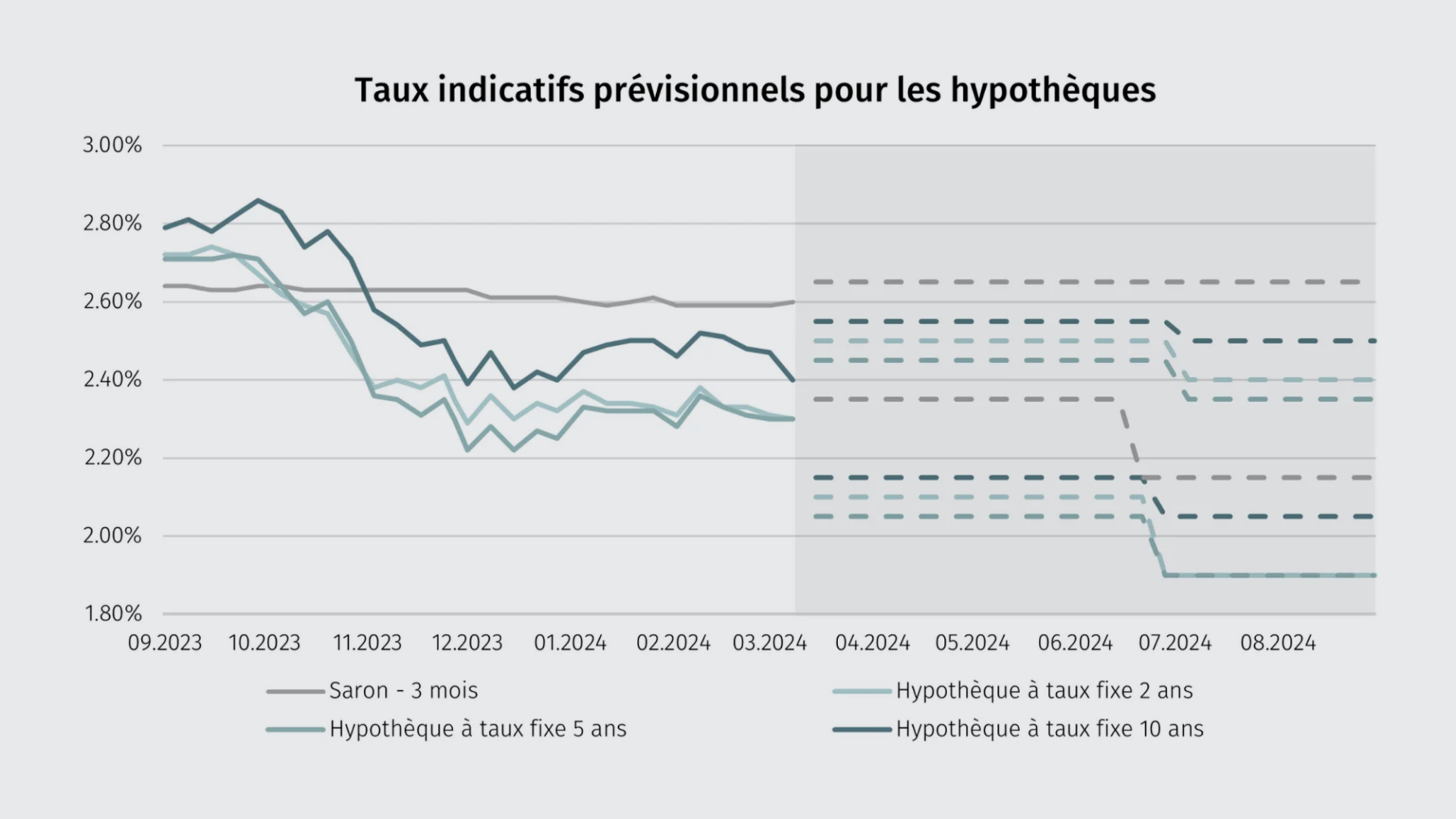

Les hypothèques à taux fixe restent plus attrayantes

Depuis novembre 2023, le taux indicatif des hypothèques à taux fixe sur dix ans est en moyenne inférieur de 13 points de base (bps) au taux indicatif des hypothèques Saron. La moitié des prestataires hypothécaires interrogés estiment que cet écart va persister pendant encore un trimestre. À la première baisse des taux directeurs de 25 bps, la différence s’inverserait en faveur de l’hypothèque Saron, à moins que les taux des hypothèques à taux fixe ne baissent eux aussi. Le taux indicatif des hypothèques à taux fixe sur deux et cinq ans ne serait alors plus que de cinq à dix points de base inférieur au taux indicatif Saron. À l’heure actuelle, cette différence s’élève encore à environ 30 bps.

Au vu de la situation économique tendue, la courbe des taux devrait rester plate, c’est-à-dire que les taux d’intérêt des hypothèques à court et à long terme devraient rester proches les uns des autres. Le niveau général des taux d’intérêt est d’environ 2,5% pour une hypothèque à taux fixe à dix ans, soit environ 1,2 point de pourcentage de plus qu’avant le début du revirement des taux début 2022. Historiquement, les taux d’intérêt demeurent donc à un niveau très bas.

Recommandations

- Depuis novembre 2023, les hypothèques à taux fixe d’une durée maximale de dix ans sont globalement moins coûteuses que les hypothèques Saron. Cette situation devrait rester inchangée pendant au moins un à deux trimestres.

- Actuellement, de nombreux acteurs du marché s’attendent à une baisse des taux directeurs au second semestre 2024, et donc à une baisse des coûts des hypothèques Saron. La conclusion d’une hypothèque Saron est encore risquée pour le moment, mais reste judicieuse pour les preneurs d’hypothèque qui possèdent la capacité de risque nécessaire et ont besoin de flexibilité, par exemple pour vendre leur bien immobilier ou effectuer des remboursements dans un avenir proche. Un mélange d’hypothèque Saron et d’hypothèque à taux fixe est un autre choix envisageable.

- La meilleure offre ne se limite pas au taux d’intérêt. Il faut également tenir compte de facteurs tels que les fonds propres, le revenu, l’obligation d’amortissement, etc. Un conseil professionnel et indépendant est essentiel pour prendre une décision de financement durable, adaptée à la capacité de risque et à la propension au risque.