Nous utilisons des cookies pour rendre le site web convivial, sûr et efficace. Les cookies servent à collecter des informations sur l'utilisation des sites web. Pour plus d'informations : Remarques sur la protection des données.

-

Qui finance comment? – Analyse des emprunteurs hypothécaires

01.02.2022 | RedaktionEn considérant les cinq dernières années, 36% des nouveaux emprunteurs hypothécaires font face à une tenue des charges élevées. Ce pourcentage est bien plus important que celui des autres groupes d’emprunteurs étudiés. Ce phénomène s’explique par la hausse des prix de l’immobilier et la stagnation des salaires au cours des dernières années. Les nouveaux acheteurs ont désormais 44 ans en moyenne au moment d’acquérir leur premier bien. Ils peinent à obtenir une hypothèque avantageuse et paient 12 points de base de plus que les propriétaires existants pour une durée moyenne de neuf ans. Ce sont les constats tirés de notre analyse de 15’000 hypothèques conclues au cours des cinq dernières années.

Qui finance comment? – Analyse des emprunteurs hypothécaires

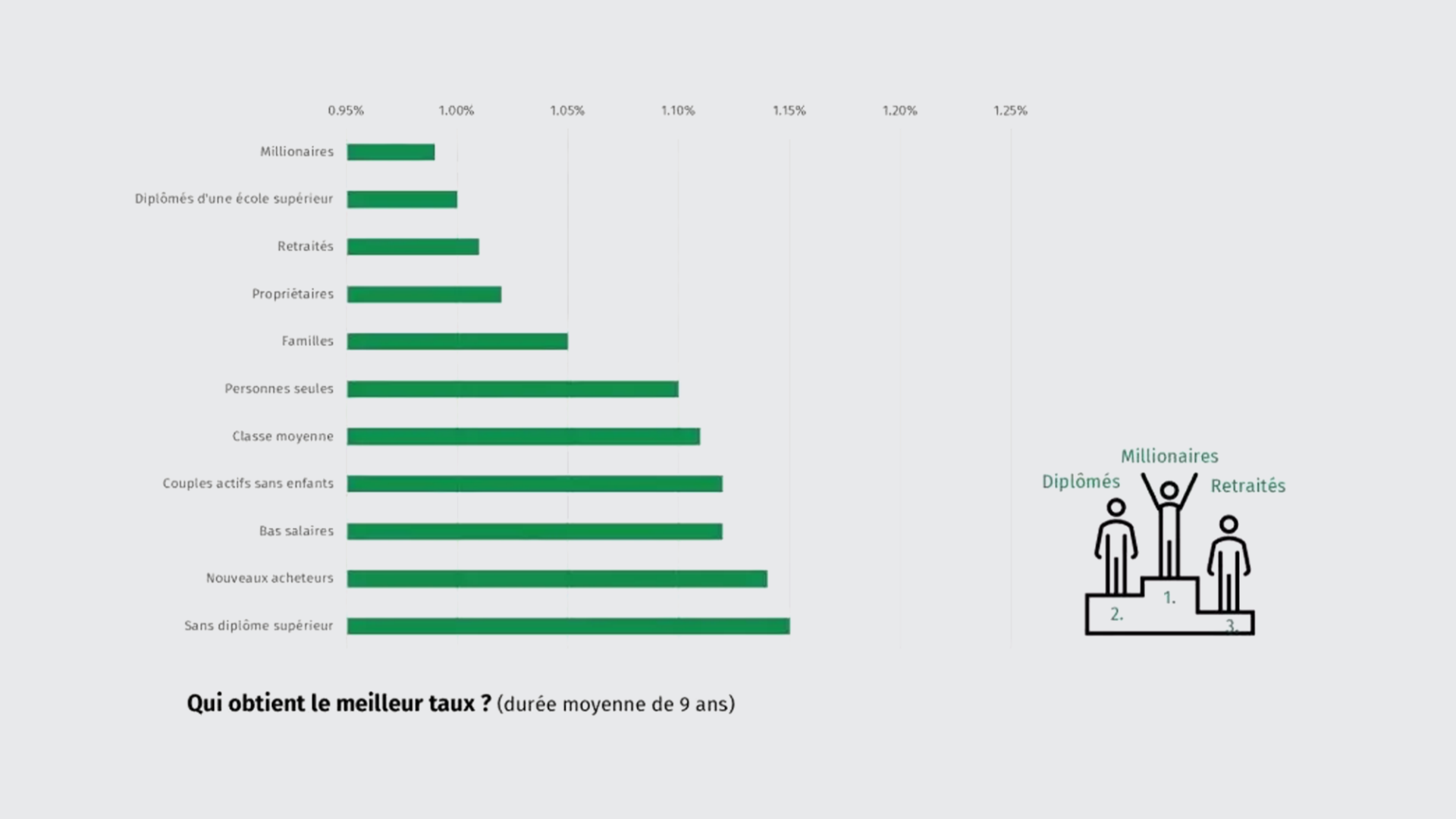

Les emprunteurs sélectionnés ont été regroupés en fonction de leur mode de vie (personnes seules / couples actifs sans enfants / familles / retraités), de leur niveau d’instruction (avec ou sans formation supérieure telle qu’université ou haute école), de leur revenu (bas salaires / classe moyenne / millionnaires) et selon leur statut de propriétaires ou de nouveaux acheteurs. D’importantes disparités sont constatées.

Les nouveaux acquéreurs accèdent difficilement aux meilleures conditions

En regard des taux conclus ainsi que des frais des intérêts hypothécaires, les nouveaux acheteurs se situent parmi les groupes bénéficiant des moins bonnes conditions. La hausse des prix de l’immobilier entraîne un important volume hypothécaire. A cela s’ajoute le fait que pour plus d’un tiers des nouveaux acquéreurs (36%), la tenue des charges est importante, ce qui réduit le choix des prestataires et augmente les intérêts. En 2021, la moitié des nouveaux acquéreurs présentaient une tenue des charges élevée ! Et pourtant, malgré une tenue des charges ainsi qu’un taux d’avance élevés, un nouvel acquéreur sur trois a réussi à obtenir un taux d’intérêt sous la barre des 1% au cours des cinq dernières années, grâce à une comparaison approfondie des prestataires. En moyenne, un propriétaire dédie au maximum 5% du revenu de son ménage aux intérêts hypothécaires, alors qu’un locataire doit débourser deux à trois fois plus pour son loyer net sans charges.

Les retraités obtiennent des hypothèques à des taux records

Le constat est tout autre pour les retraités. Avec une moyenne de 47%, ils présentent le taux d’avance le plus bas de tous les groupes étudiés. Ils obtiennent également des financements presque aussi avantageux que les millionnaires, avec un taux d’intérêt moyen de 1,01% sur neuf ans. En comparaison, les couples actifs sans enfants qui bénéficient d’un revenu confortable paient 11 points de plus (1,12%). Ces derniers se montrent enclins à prendre des risques et empruntent plus que la moyenne, ce qui s’explique par la sécurité offerte par leur double revenu. Les familles sont plus réticentes dans ce domaine et se situent au-dessus de la moyenne avec un taux d’intérêt moyen de 1,05%.

Les diplômés profitent de meilleures conditions

Les titulaires d’une formation supérieure ont eux aussi accès à des financements avantageux. Plus de la moitié d’entre eux (57%) bénéficient d’un taux d’intérêt de 1% ou moins, des conditions privilégiées en regard de celles obtenues par les travailleurs sans diplôme supérieur. Les diplômés de l’enseignement supérieur favorisent dans une plus large mesure (63%) les banques en tant que prestataire hypothécaire. Ils paient toutefois en moyenne 15 points de base de moins pour une durée moyenne presque identique. Un constant étonnant sachant que les banques représentent généralement le groupe de prestataires le plus cher (cf.FIMU). Toutefois, les travailleurs bénéficiant d’une formation supérieure présentent une perspective de placement et de patrimoine plus attrayante, ce qui explique les conditions avantageuses proposées.

Les millionnaires sont les grands gagnants

Ce sont les millionnaires qui bénéficient du taux d’intérêt le plus avantageux, avec une moyenne de 0,99% sur neuf ans. La majorité d’entre eux (59%) paie moins de 1% d’intérêts. Ils obtiennent des conditions attrayantes auprès de tous les groupes de prestataires, un phénomène qui s’explique par des réductions obtenues grâce aux volumes hypothécaires élevés, ainsi que des tenues des charges et des taux d’avance bas. Seuls 31% des millionnaires ont besoin d’une hypothèque de deuxième rang, alors que pour la classe moyenne, ce chiffre s’élève à 56%.

Les critères de tenue des charges rigides appelés à être révisés

Les difficultés rencontrées par les nouveaux emprunteurs pour entrer sur le marché de l’immobilier soulèvent des interrogations quant à la légitimité des critères rigides de tenue des charges en Suisse. Une approche plus individuelle améliorerait la transparence sur le marché et permettrait ainsi de réaliser davantage de rêves de logement sans augmenter le risque. Aujourd’hui, la hausse des prix de l’immobilier pousse les nouveaux acheteurs vers des classes de tenue des charges plus élevées, ce qui complique la recherche d’un partenaire financier approprié. Les acquéreurs ont désormais 44 ans en moyenne lorsqu’ils réussissent à réunir les fonds propres nécessaires (min. 220’000) et les revenus requis (min. 195’000) à l’achat d’un logement d’une valeur de 1,1 million de francs. De nombreuses catégories d’acheteurs sont ainsi dissuadées de franchir le pas de l’acquisition immobilière et sont pénalisées par des coûts de logement jusqu’à trois plus élevés, pour les locataires.