Wir nutzen Cookies, um die Website benutzerfreundlich, sicher und effektiv zu gestalten. Cookies dienen der Erhebung von Informationen über die Nutzung von Websites. Weitere Informationen: Hinweise zum Datenschutz

-

Neukäufe ziehen trotz stark steigender Immobilienpreise wieder an.

03.02.2026 | RedaktionNeukäuferinnen und Neukäufer haben im zweiten Halbjahr 2025 für eine kräftige Nachfrage nach Wohneigentum gesorgt und dabei für die Finanzierung vermehrt auf Saron-Hypotheken gesetzt. Dies, obwohl die Immobilienpreise insbesondere im vierten Quartal deutlich gestiegen sind.

Neukäufe ziehen trotz stark steigender Immobilienpreise wieder an.

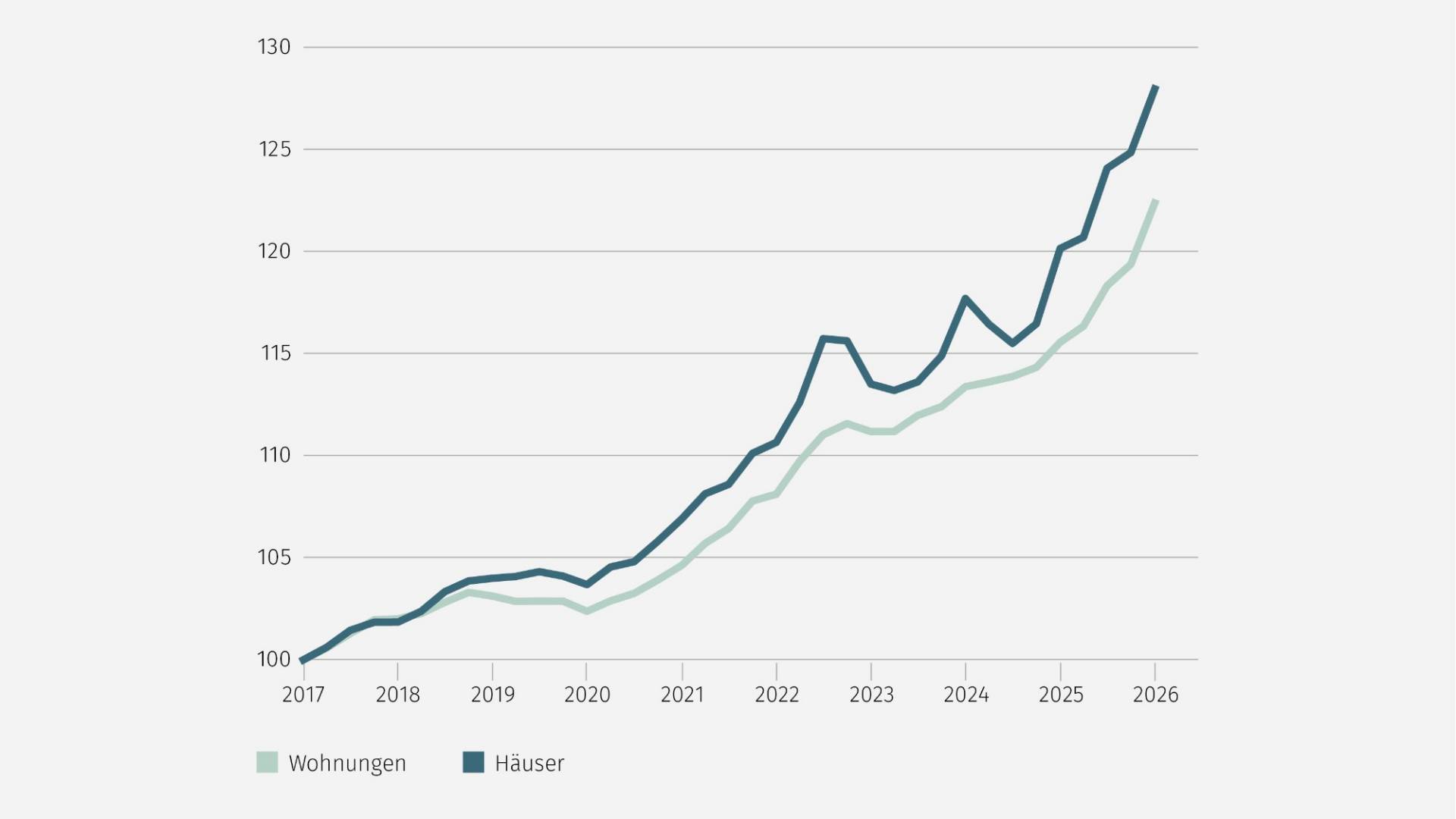

Immobilienpreise in der Schweiz: Deutlich beschleunigtes Wachstum zum Jahresende 2025

Der Schweizer Wohnimmobilienmarkt verzeichnete im Jahr 2025 eine insgesamt dynamische Entwicklung. Nach einer moderateren Phase im dritten Quartal gewann das Preiswachstum insbesondere im vierten Quartal nochmals deutlich an Tempo. Sowohl Eigentumswohnungen als auch Einfamilienhäuser erreichten zum Jahresende neue Höchststände.

Im Halbjahresvergleich (Q4 2025 vs. Q2 2025) stiegen die Preise für Eigentumswohnungen durchschnittlich um 3.4%, während die Preise für Einfamilienhäuser um 3.1% stiegen. Auch im Jahresvergleich (Q4 2025 vs. Q4 2024) zeigt sich eine robuste Marktentwicklung: Die Preise für Einfamilienhäuser legten schweizweit um 6.5% zu, jene für Eigentumswohnungen um 5.9%. Besonders im vierten Quartal 2025 nahm die Preisdynamik in beiden Segmenten spürbar zu.

Einfamilienhäuser: Deutlich stärkere Dynamik in der Deutschschweiz

Im Segment der Einfamilienhäuser zeigte sich im zweiten Halbjahr 2025 eine zunehmende regionale Differenzierung. Während die Preise in der Westschweiz gegenüber dem Vorhalbjahr um 1.4% zulegten, verzeichnete die Deutschschweiz einen deutlich stärkeren Anstieg von 3.8%.

Vor allem das vierte Quartal 2025 fiel durch eine ausgeprägte Dynamik in der Deutschschweiz auf: Innerhalb von drei Monaten stiegen die Preise dort um 3.0%. Im Jahresvergleich (Q4 2025 vs. Q4 2024) resultierte daraus ein Preisanstieg von 7.0% in der Deutschschweiz, während die Westschweiz im gleichen Zeitraum ein Plus von 5.0% verzeichnete.

Wohnungspreise: Gleichläufige Entwicklung in beiden Sprachregionen

Bei den Eigentumswohnungen zeigte sich in der zweiten Jahreshälfte 2025 eine weitgehend parallele Entwicklung in beiden Sprachregionen. Im Halbjahresvergleich lag die Westschweiz mit einem Preisanstieg von 3.6% leicht vor der Deutschschweiz mit 3.4%.

Die Quartalsbetrachtung verdeutlicht eine nahezu identische Dynamik zum Jahresende: Sowohl in der Westschweiz als auch in der Deutschschweiz stiegen die Wohnungspreise im vierten Quartal 2025 um jeweils 2.5%, nachdem das dritte Quartal vergleichsweise moderate Zuwächse von rund 1.0% aufgewiesen hatte. Im Jahresvergleich (Q4 2025 vs. Q4 2024) erhöhten sich die Preise in der Westschweiz um 6.0% und in der Deutschschweiz um 5.9%. Damit setzt sich der langfristig stabile Aufwärtstrend in beiden Regionen fort.

Deutliche Belebung im Neugeschäft

Seit Anfang 2024 hat die Schweizerische Nationalbank den Leitzins sechsmal gesenkt: von 1.75% auf 0%. Entsprechend wurde – getrieben von den tiefen Hypothekarzinsen – bereits im ersten Halbjahr 2025 eine deutliche Belebung der Kaufgeschäfte erwartet. Die Nachfrage nach Wohneigentum stieg bereits ab dem vierten Quartal 2024, aber durch die unsichere Wirtschaftslage und eine verschärfte Vergabepolitik der Hypothekaranbieter blieben die Käufe vorerst aus. Erst im zweiten Halbjahr 2025 ist eine starke Wiederbelebung des Käufermarktes zu erkennen. Der Anteil an Neufinanzierungen erreicht mit 47% den höchsten Wert seit dem starken Zinsanstieg vor vier Jahren.

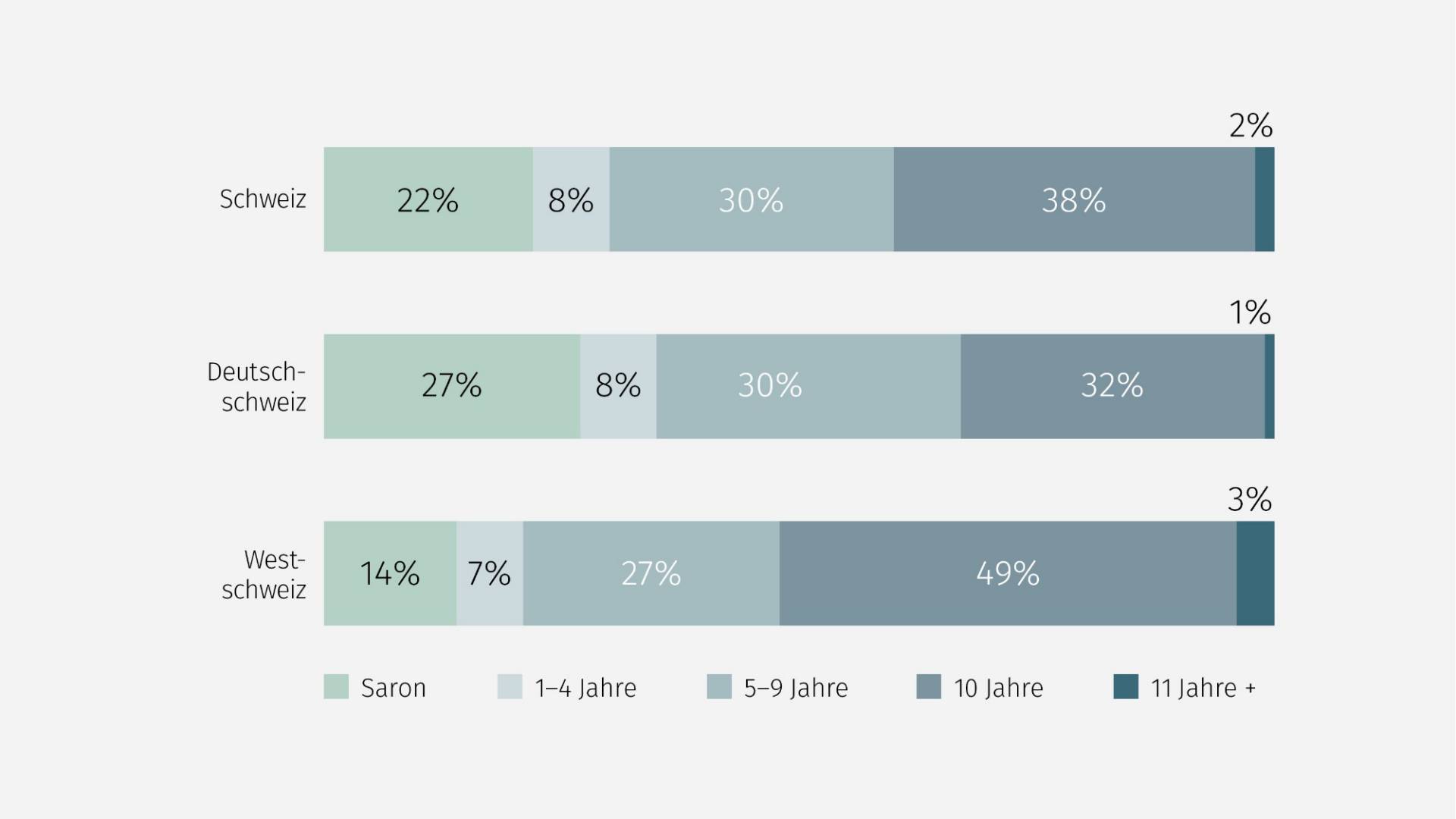

Weitere Verschiebung der Nachfrage

Im ersten Halbjahr 2025 stieg die Zinsdifferenz zwischen den Laufzeiten an und entsprechend wurden vermehrt mittelfristige Laufzeiten und weniger langfristige Hypotheken gewählt. Dieser Trend hat sich trotz stabiler Zinsen im zweiten Halbjahr insb. in der Deutschschweiz fortgesetzt. Allerdings wurden nicht mehr nur kürzere Festhypotheken abgeschlossen, sondern zunehmend Saron-Hypotheken mit kurzen Vertragslaufzeiten. Viele dieser Hypothekarnehmenden spekulieren auf sinkende Hypothekarzinsen und warten auf die passende Gelegenheit, um in eine Festhypothek zu wechseln.

Viele Neukäuferinnen und Neukäufer setzen vorerst auf den Saron

Wurden im ersten Halbjahr 2025 vermehrt Saron-Hypotheken als zweite Tranche neben einer Festhypothek gewählt, haben im zweiten Halbjahr die Neukäuferinnen und Neukäufer für eine kräftige Nachfrage nach Geldmarkthypotheken gesorgt. Fast jeder dritte Neukauf (29%) wurde über eine Saron-Hypothek finanziert, während bei den Refinanzierungen nur 14% auf den Saron setzten. Dabei fällt auf, dass insbesondere einkommensstarke Käuferinnen und Käufer SaronHypotheken wählten, während sich bei Hypothekarverlängerungen mittlere Laufzeiten über der langjährigen Nachfrage hielten.

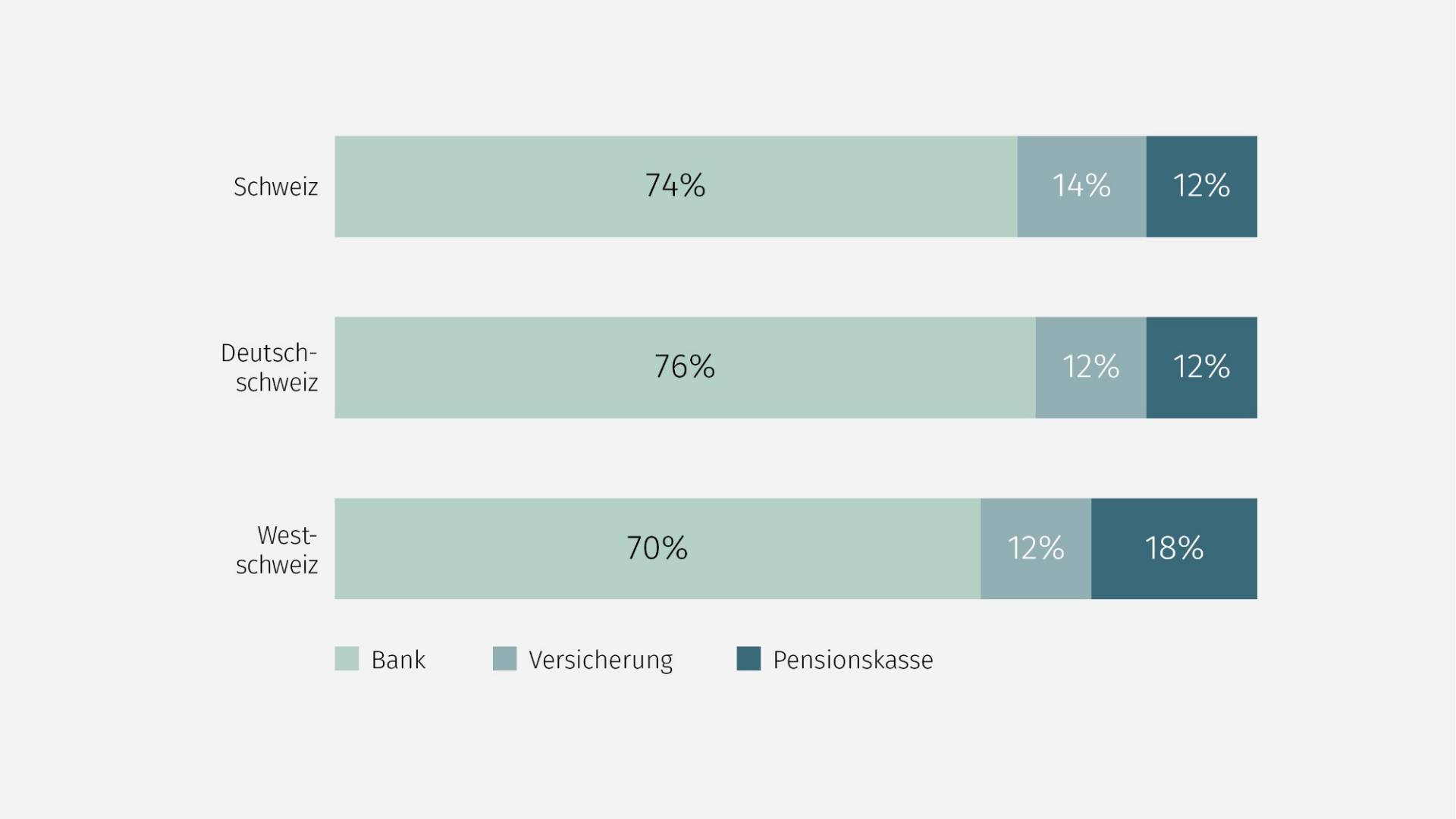

Höhere Nachfrage nach Saron kommt Banken zugute

Die Verteilung der vermittelten Volumina nach Anbietergruppe zeigt ein praktisch identisches Bild wie nach dem starken Zinsanstieg im Jahr 2022. Auch damals trug ein hoher Anteil an Saron-Hypotheken wesentlich zum Bild bei. Aber anders als vor drei Jahren waren damals die Versicherungen die günstigste Anbietergruppe, während im vergangenen Halbjahr die Pensionskassen Hypotheken zu den attraktivsten Konditionen vergaben und so insb. in der Westschweiz einen hohen Anteil am vermittelten Volumen hielten.

Pensionskassen halten Schaden mit attraktivem Pricing in Grenzen

Da viele Versicherungen und Pensionskassen weniger attraktive oder gar keine Saron-Hypotheken im Angebot haben, konnten Banken trotz Margenausweitung ihren Anteil am vermittelten Volumen gegenüber dem ersten Halbjahr 2025 um 10% ausbauen. Pensionskassen hielten den Schaden mit attraktivem Pricing in Grenzen, während Versicherungen erneut deutlich abgaben und ihren Anteil am vermittelten Volumen innert Jahresfrist von 31% auf 14% halbierten.

Einsparpotenzial weiterhin vorhanden

Wie schon im ersten Halbjahr 2025 waren auch in der zweiten Jahreshälfte die Pensionskassen für die attraktivsten Konditionen verantwortlich. Dies zeigt die Analyse der effektiv abgeschlossenen zehnjährigen Hypotheken im Vergleich zum Richtsatz. Auffallend ist, dass der Wettbewerb in der Westschweiz zuletzt deutlich nachgelassen hat. Die Einsparung gegenüber dem Richtsatz ist rund 13 Basispunkte tiefer als in der Deutschschweiz. Aber auch in der Deutschschweiz stehen die Anbieter weiterhin mit einer restriktiven Kreditpolitik auf der Bremse, so dass ein umfassender Anbietervergleich entscheidend ist, um Offerten mit überhöhten Margen zu vermeiden.

Die Margen auf zehnjährige Festhypotheken sind im Jahresverlauf um rund 20 Basispunkte auf durchschnittlich 1% gestiegen. Dies gelang im Schatten der Zinssenkungen der SNB, die nicht vollständig an die Hypothekarnehmenden weitergegeben wurden. Dennoch wächst der Hypothekarmarkt im zweiten Halbjahr wieder deutlich stärker als im ersten Halbjahr. Die Aussichten auf eine längere Nullzinsphase haben das Neugeschäft belebt.