Wir nutzen Cookies, um die Website benutzerfreundlich, sicher und effektiv zu gestalten. Cookies dienen der Erhebung von Informationen über die Nutzung von Websites. Weitere Informationen: Hinweise zum Datenschutz

Tragbarkeit der Hypothek ist entscheidend.

Was bedeutet Tragbarkeit?

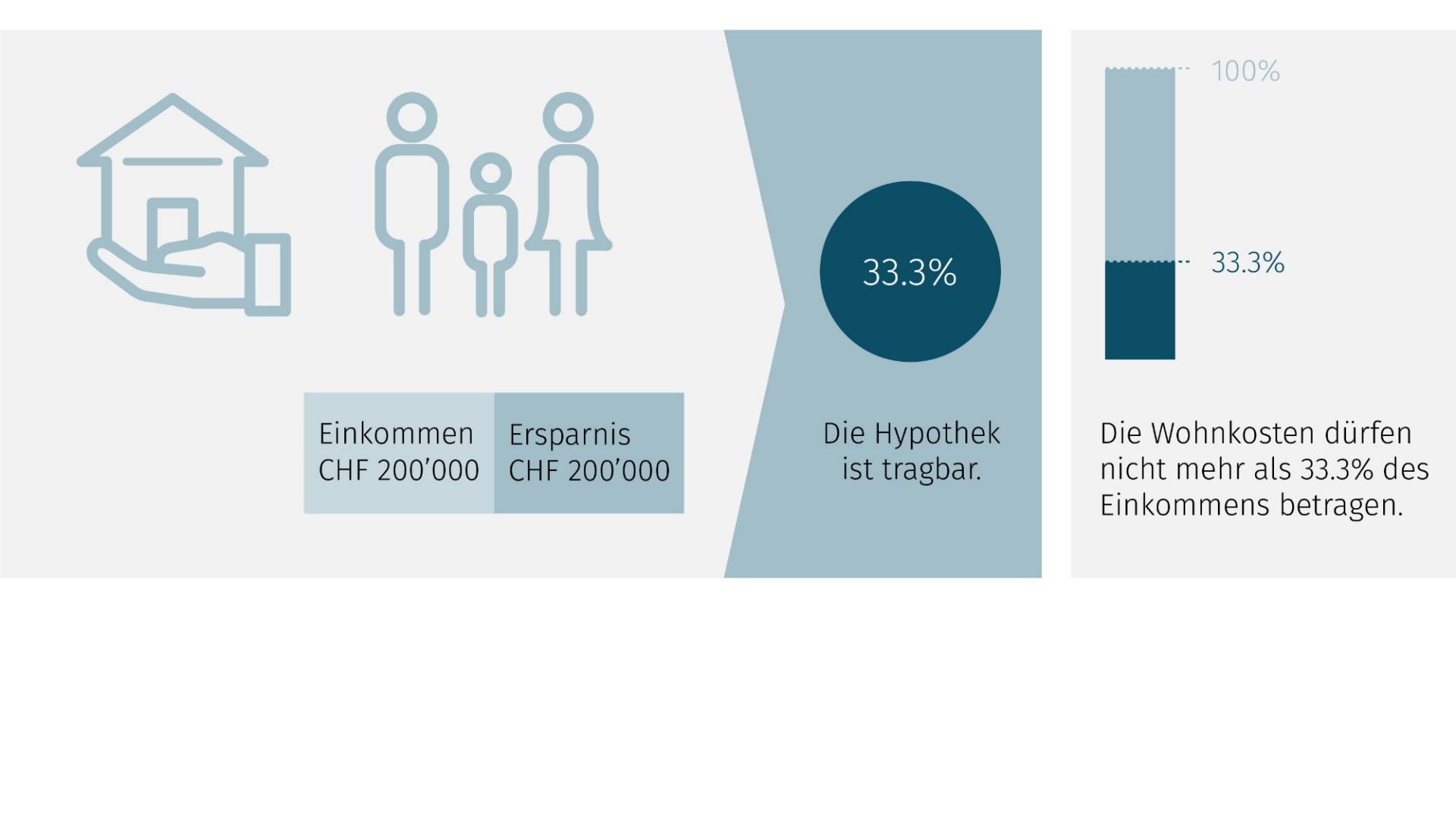

Die Tragbarkeit einer Hypothek beschreibt das Verhältnis der laufenden Finanzierungskosten einer Immobilie zum Einkommen der Hypothekarnehmerinnen und -nehmer. Eine Faustregel besagt, dass die Finanzierungskosten nicht mehr als ein Drittel (33%) des Bruttoeinkommens ausmachen sollten. Hypothekargeber wie Banken, Versicherungen und Pensionskassen prüfen dies, um sicherzustellen, dass die Hypothekarnehmerin oder der Hypothekarnehmer die Zinszahlungen langfristig leisten kann. Einige Anbieter vergeben auch Hypotheken, wenn die Tragbarkeit erhöht ist, sprich das Einkommen weniger als ein Drittel der Finanzierungskosten beträgt. Dies aber meist unter der Voraussetzung, dass es sich um eine Festhypothek handelt, die über die Laufzeit auf die geforderte Standardtragbarkeit von 33% regularisiert wird.

Wie wird die Tragbarkeit einer Hypothek berechnet?

Hypothekaranbieter müssen wissen, ob ihre Kundinnen und Kunden die laufenden Kosten für ein Eigenheim langfristig tragen können. Deshalb achten sie genau auf die Tragbarkeit. Darunter versteht man das Verhältnis der Gesamtkosten für eine Hypothek zum Haushaltseinkommen der Kreditnehmenden. Die Ermittlung der Gesamtkosten erfolgt anhand der sogenannten Tragbarkeitsrechnung. Es gilt zu beachten, dass für die Festlegung der laufenden Hypothekarkosten nicht mit den aktuellen oder abgeschlossenen (effektiven) Zinssätzen gerechnet wird. Vielmehr erfolgt die Berechnung anhand von langjährigen durchschnittlichen (kalkulatorischen) Zinsen – in der Regel 4.5% bis 5%. Dieser sogenannte kalkulatorische Zinssatz dient der Sicherheit der Kreditnehmenden, indem er sicherstellt, dass diese auch bei steigenden Hypothekarzinsen keine Zahlungsschwierigkeiten haben. Die Unterhalts- und Nebenkosten werden je nach Anbieter im Bereich von 0.5% bis 1% des Kaufpreises angesetzt. Für die Festlegung des genauen Prozentsatzes orientieren sich die Finanzierungsgeber am Alter und dem energetischen Zustand der Immobilie. Die Nebenkosten für Neubauten oder energetisch sanierte Altbauten fallen dabei tiefer aus als jene für ältere Gebäude mit hohen Energiekosten.

Als Faustregel gilt, dass die laufenden Kosten für die Immobilie nicht höher sein sollten als ein Drittel (33%) des Haushaltseinkommens. Dieses beinhaltet sämtliche regelmässigen Einkünfte inkl. 13. Monatslohn und allfälliger Boni, wobei letztere in der Regel nur zu einem reduzierten Anteil angerechnet werden – bspw. 50% vom Durchschnittsbonus der letzten drei Jahre.

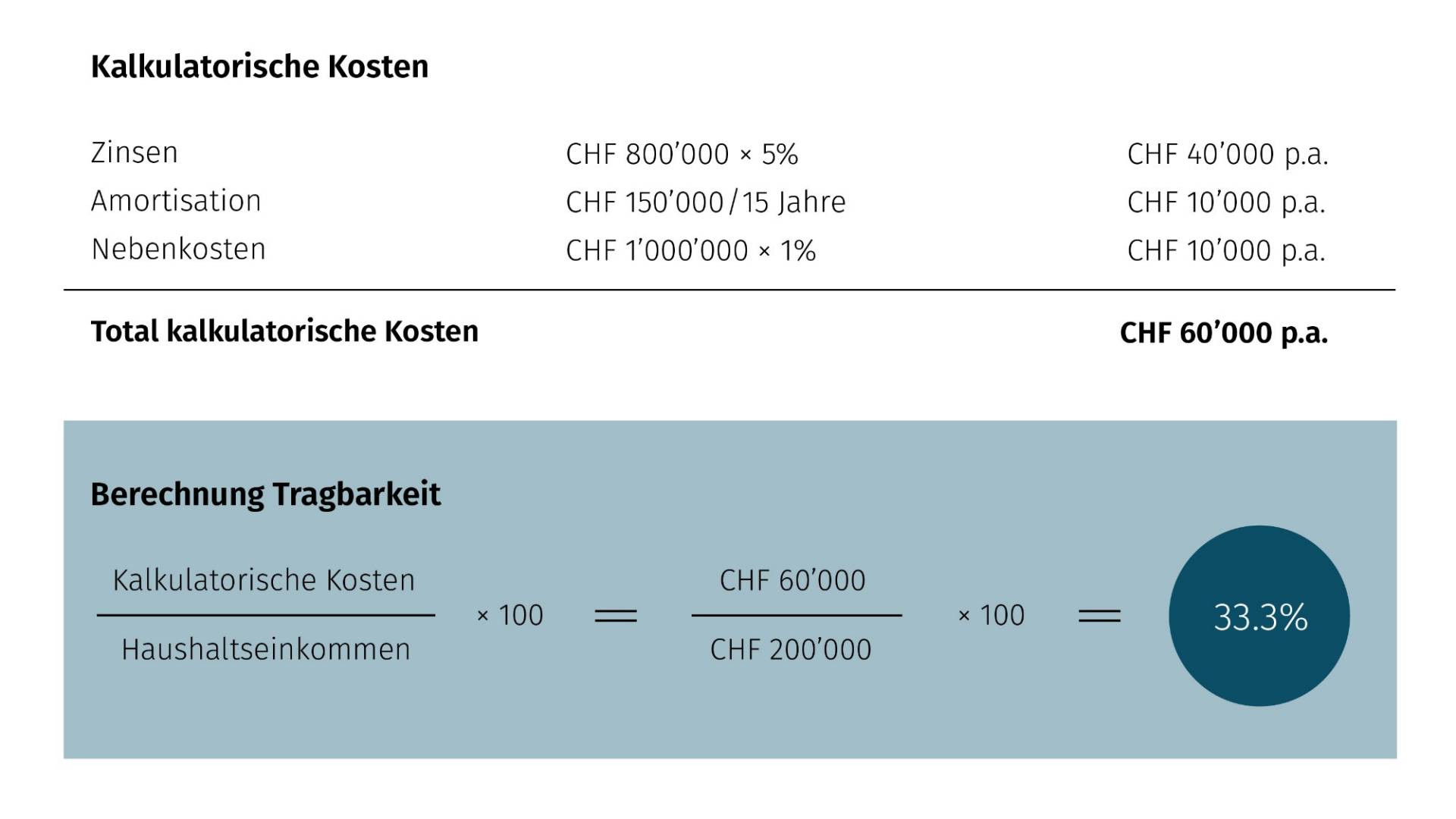

Berechnungsbeispiel

Der Kaufpreis einer Immobilie beläuft sich auf CHF 1 Million. Die Käufer bringen CHF 200’000 als Eigenmittel ein und beziehen eine Hypothek von CHF 800’000. CHF 650’000 fallen dabei unter die 1. Hypothek und CHF 150’000 unter die 2. Hypothek, die vollständig amortisiert werden muss. Das anrechenbare Haushaltseinkommen der Käufer beläuft sich auf total CHF 200’000 pro Jahr. Als Unterhalts- und Nebenkosten werden 1% einkalkuliert, und die Amortisationsdauer für die 2. Hypothek beläuft sich auf 15 Jahre.