Nous utilisons des cookies pour rendre le site web convivial, sûr et efficace. Les cookies servent à collecter des informations sur l'utilisation des sites web. Pour plus d'informations : Remarques sur la protection des données.

-

Des opportunités d’achat malgré un risque immobilier légèrement marqué

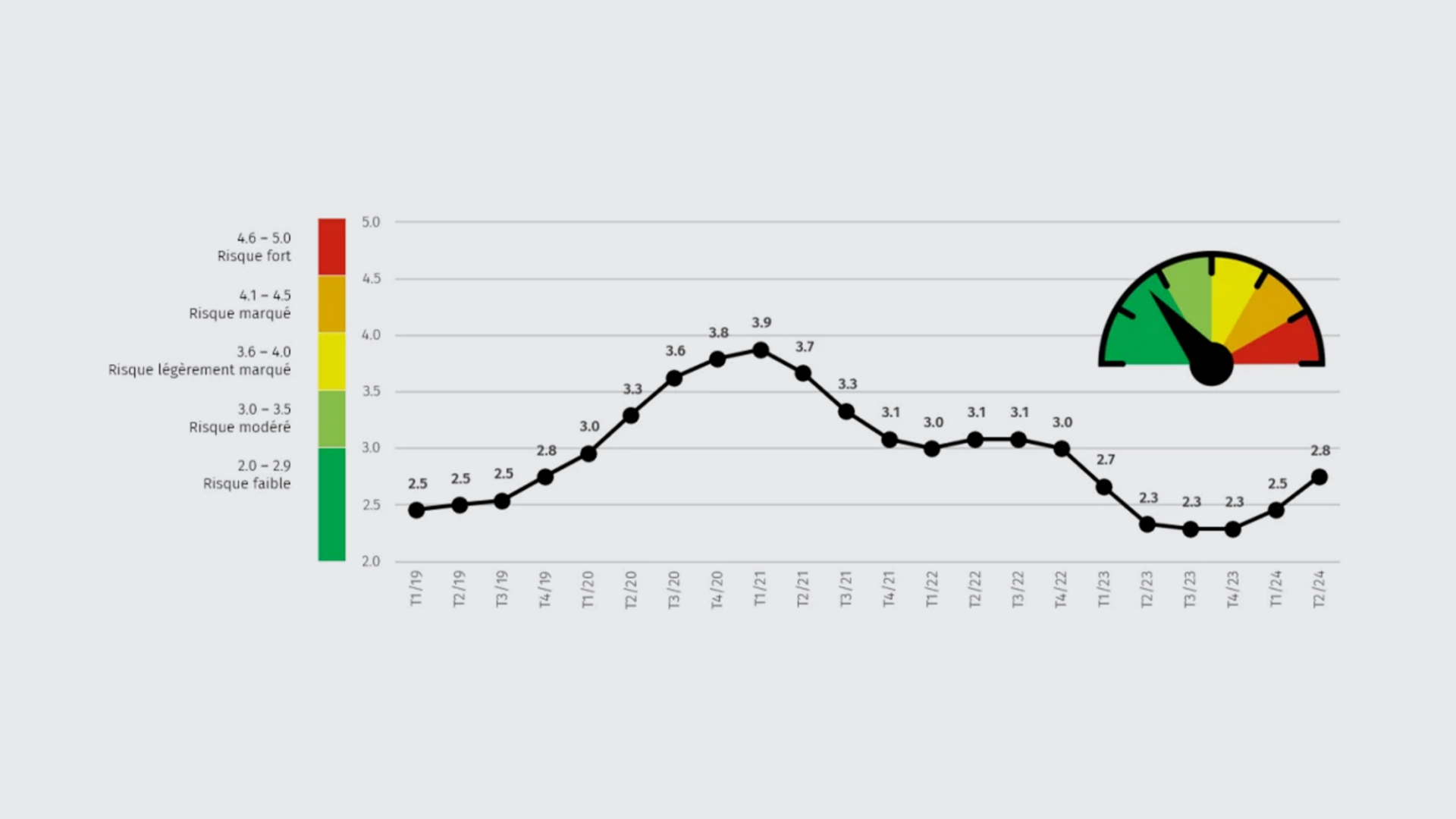

28.08.2024 | Marco TomasinaDepuis fin 2022, le Real Estate Risk Index (RERI) de MoneyPark affiche une remarquable stabilité, se maintenant à un niveau de risque faible, après avoir fortement augmenté pendant la crise du coronavirus. Depuis le début de l’année 2024, on constate pour la première fois depuis trois ans une nette hausse. Celle-ci est due à l’affaiblissement de la situation économique et à l’élargissement des marges des prestataires hypothécaires. Dans l’ensemble, le RERI de MoneyPark reste dans la zone de risque faible avec une valeur de 2,8.

Des opportunités d’achat malgré un risque immobilier légèrement marqué

Contexte économique

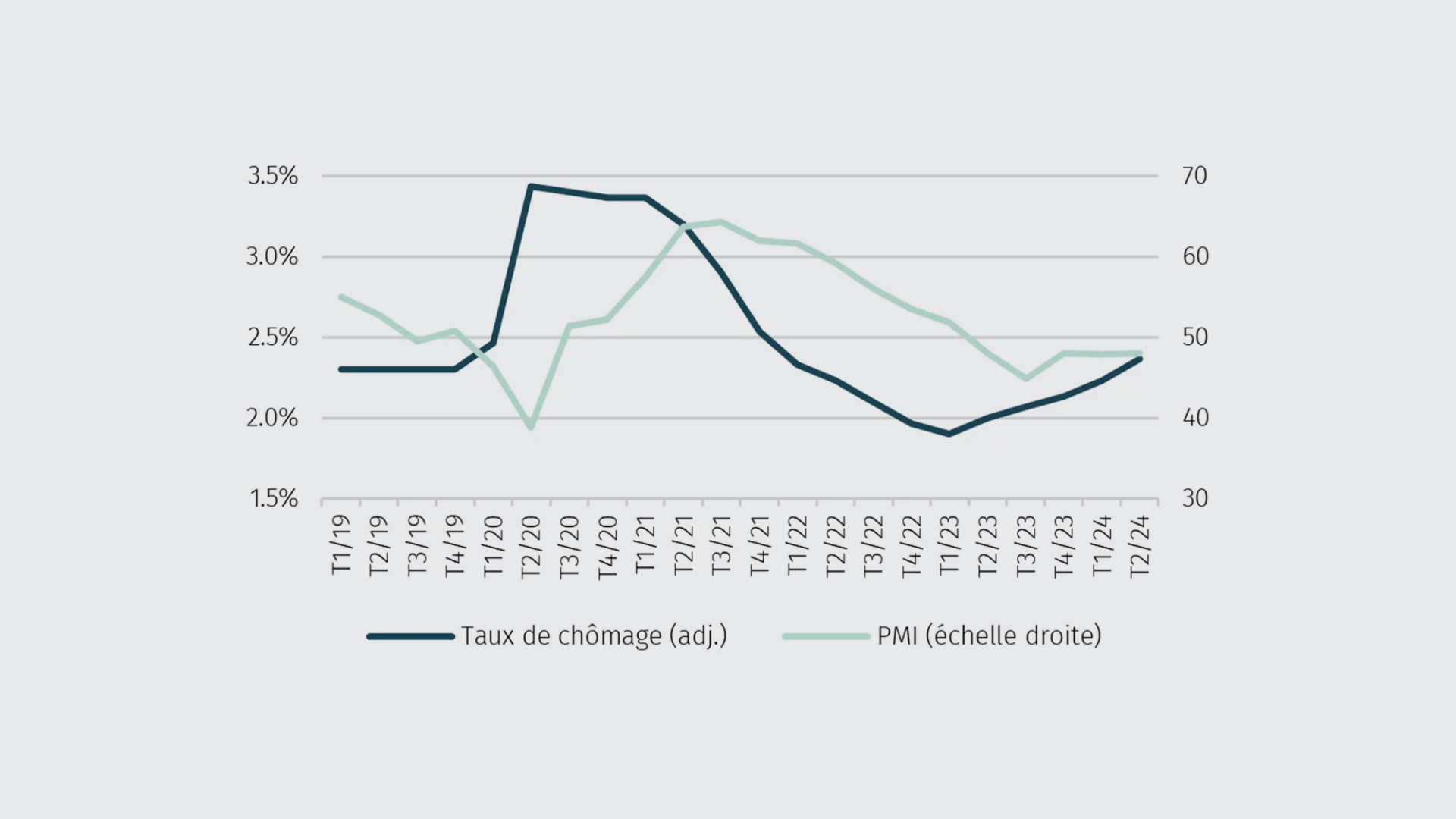

Depuis le deuxième trimestre 2023, nous assistons à une détérioration insidieuse des conditions macroéconomiques, avec une légère hausse du chômage corrigé des variations saisonnières et un Purchasing Manager Index (Indice des directeurs d’achat –PMI) indiquant une évolution économique négative. À la fin du deuxième trimestre, le taux de chômage corrigé des variations saisonnières en Suisse s’élevait à 2,4%, tandis que le PMI corrigé des variations saisonnières (moyenne pour l’industrie et les services) atteignait 48,0 points en moyenne trimestrielle.

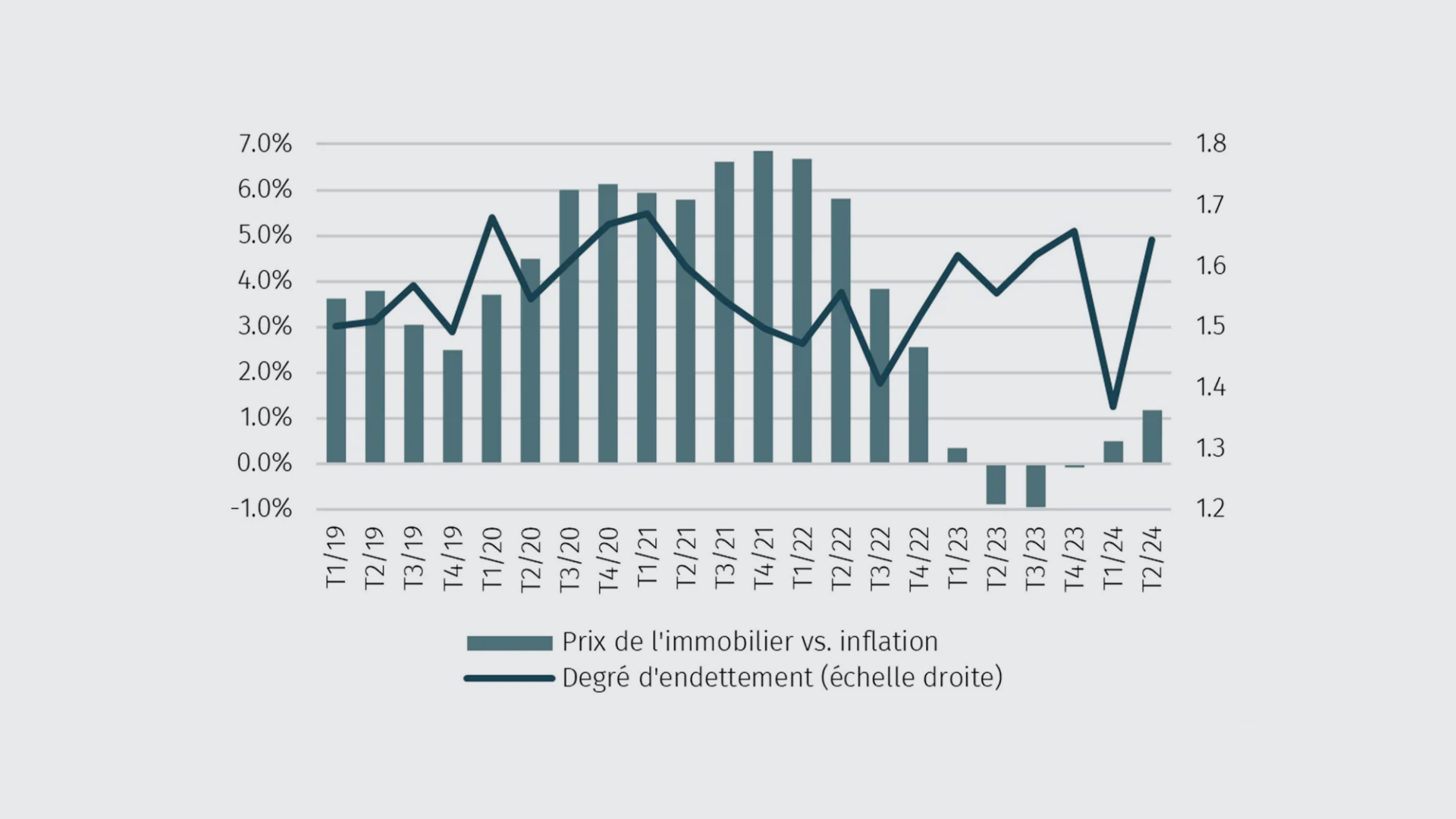

Évolution des prix de l’immobilier et taux d’endettement

La forte croissance des prix constatée lors des années coronavirus s’est nettement ralentie depuis début 2023. Les prix immobiliers suivent actuellement à peu près le rythme de l’inflation: plutôt inférieurs à cette dernière en 2023, ils sont désormais légèrement supérieurs depuis début 2024. Cette évolution indique une normalisation, la demande restant élevée mais n’entraînant plus les fortes flambées des années précédentes.

Le taux d’endettement est un autre facteur permettant d’évaluer une éventuelle surchauffe du marché immobilier. Ce ratio décrit le rapport entre le montant de l’hypothèque contractée et la fortune totale disponible des acheteuses et acheteurs lors de nouveaux financements. Il fournit des informations sur le risque et la structure de financement souhaitée. La médiane du taux d’endettement, qui évolue depuis longtemps à un niveau stable, se situe actuellement très près de la valeur à long terme d’environ 1,6, suggérant que les financements immobiliers continuent d’être envisagés sainement par rapport à la fortune disponible.

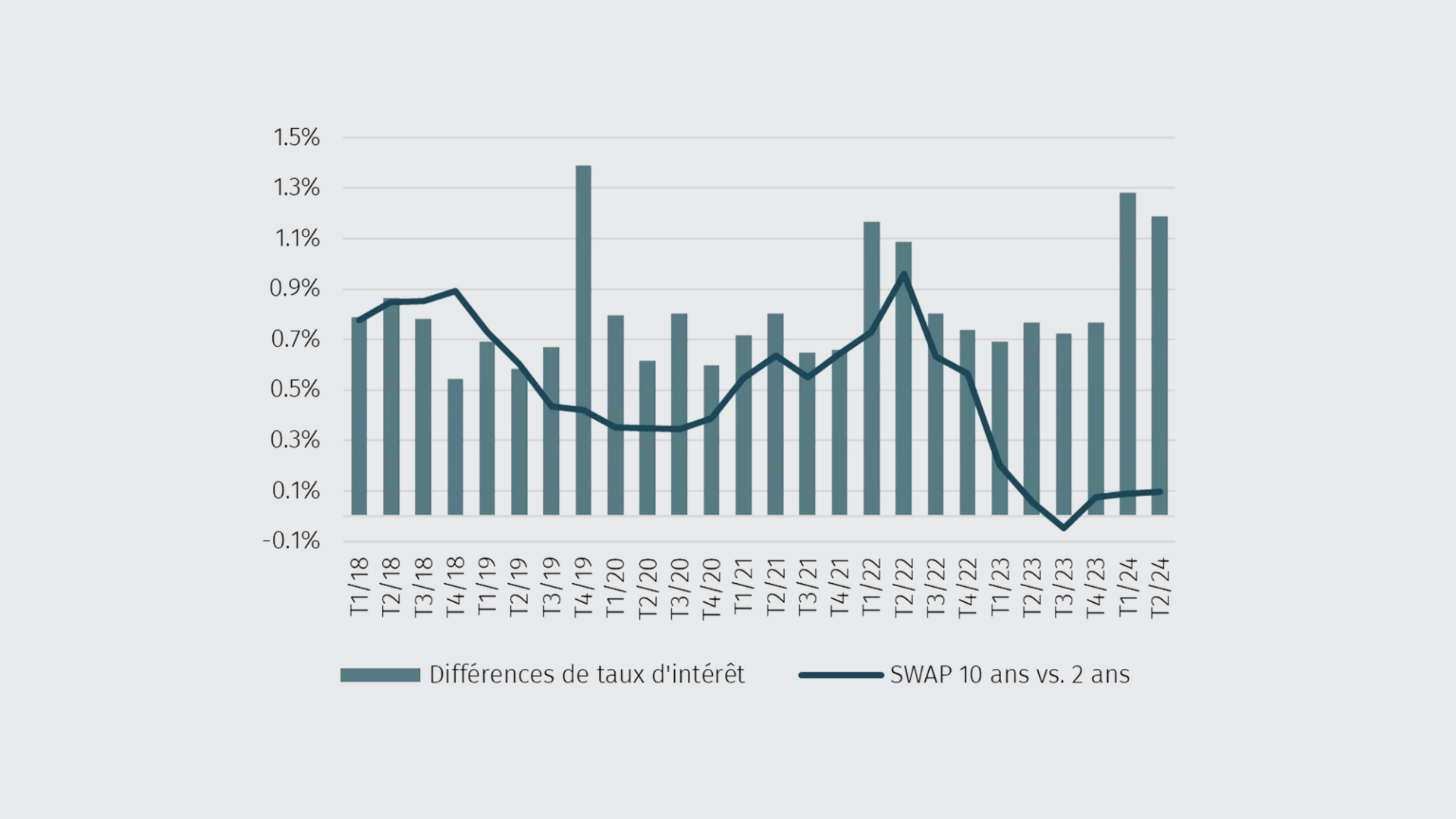

Évolution des taux d’intérêt

Depuis le début de l’année 2024, la situation en matière de taux d’intérêt s’est nettement détendue grâce à deux baisses de la BNS. La courbe actuelle des swaps, très plate, indique que les attentes en la matière sur les marchés des capitaux demeurent stables, ce qui offre une grande sécurité de planification et facilite ainsi la prise de décision lors de l’achat d’un bien immobilier.

Parallèlement, l’augmentation des marges de divers prestataires hypothécaires est de plus en plus visible depuis début 2024. L’écart de taux entre les prestataires les moins chers et les plus chers atteint 1,19% (pour une hypothèque à 10 ans) au deuxième trimestre, soit le niveau le plus élevé depuis 2019. Rechercher la meilleure solution de financement se révèle donc d’autant plus intéressant: en période de stabilité des taux d’intérêt, les acheteuses et acheteurs peuvent réaliser des économies substantielles en comparant attentivement les prestataires.

Perspectives et évolutions futures

Nous nous attendons à ce que l’évolution du marché immobilier se maintienne, avec une tendance à la stabilité ou à une légère baisse des taux d’intérêt assortie d’une petite hausse des prix de l’immobilier. Les mois à venir montreront si les banques centrales parviennent à un atterrissage en douceur («soft landing») ou si l’économie continue à ralentir, voire à glisser vers une récession. Cette incertitude pourrait influencer la dynamique du marché, créant à la fois des risques et des opportunités pour les achats et les investissements. La situation immobilière actuelle comporte son lot de stabilité et d’opportunités. L’apaisement en ce qui concerne les taux d’intérêt et la stabilité des prix créent une base solide pour les acheteuses et acheteurs. Parallèlement, une planification financière minutieuse reste importante afin de garantir les meilleures conditions. En gardant un œil attentif sur les évolutions macroéconomiques et en adoptant une approche stratégique, il est possible de tirer le meilleur parti des conditions actuelles du marché.