Nous utilisons des cookies pour rendre le site web convivial, sûr et efficace. Les cookies servent à collecter des informations sur l'utilisation des sites web. Pour plus d'informations : Remarques sur la protection des données.

-

La baisse des taux est-elle déjà terminée?

18.06.2024 | RedaktionUne fois de plus, le trimestre s’achève sans changement notable au niveau des taux indicatifs des hypothèques à taux fixe et il pourrait en être de même au trimestre suivant. Reste à savoir si les hypothèques Saron deviendront moins coûteuses suite à une nouvelle baisse des taux directeurs. La majorité des prestataires hypothécaires interrogés s’attendent à ce que la Banque nationale suisse (BNS) ne procède à un nouvel ajustement qu’en septembre.

La baisse des taux est-elle déjà terminée?

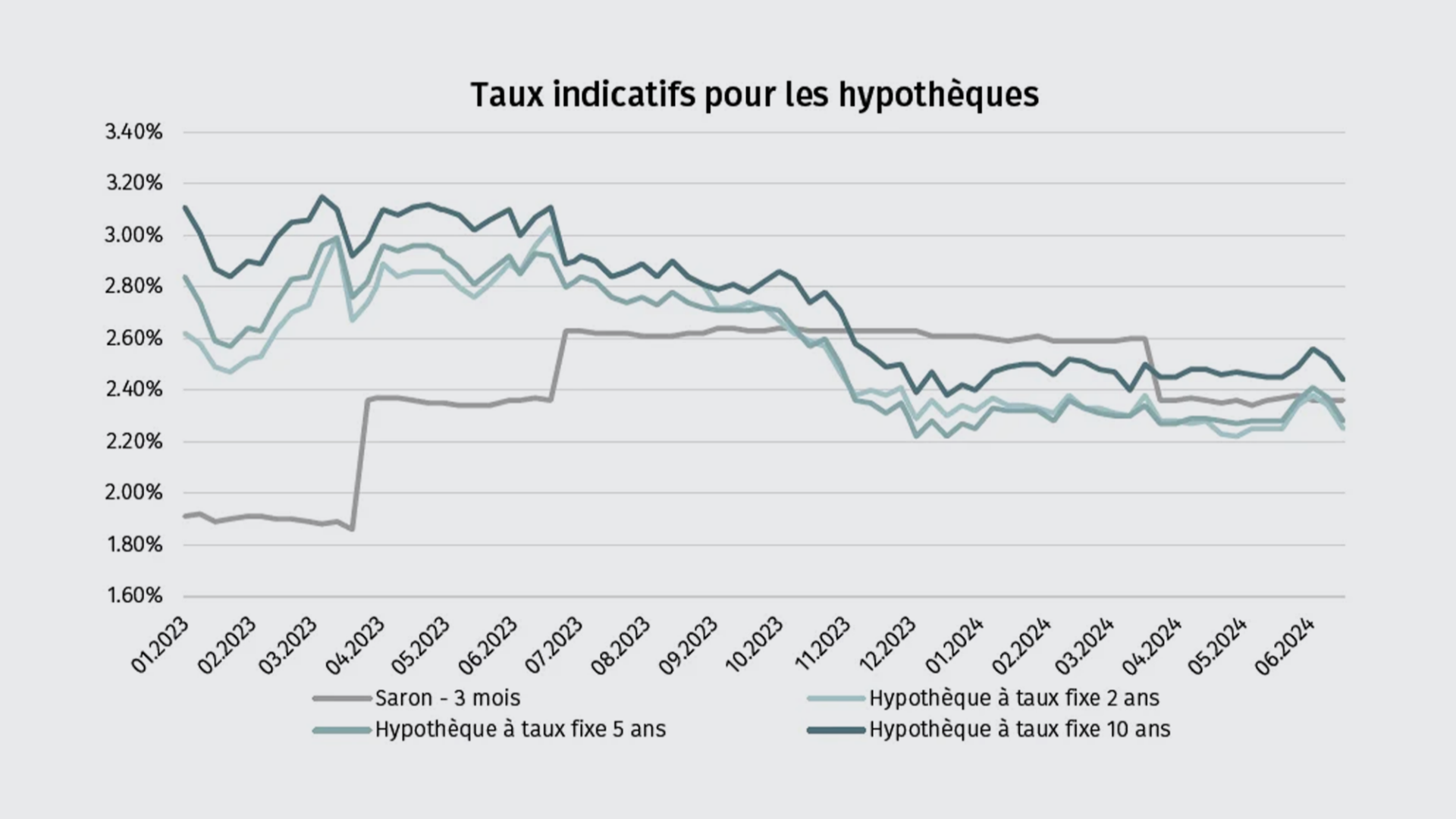

Évolution des taux d’intérêt

Stabilité des taux d’intérêt des hypothèques à taux fixe

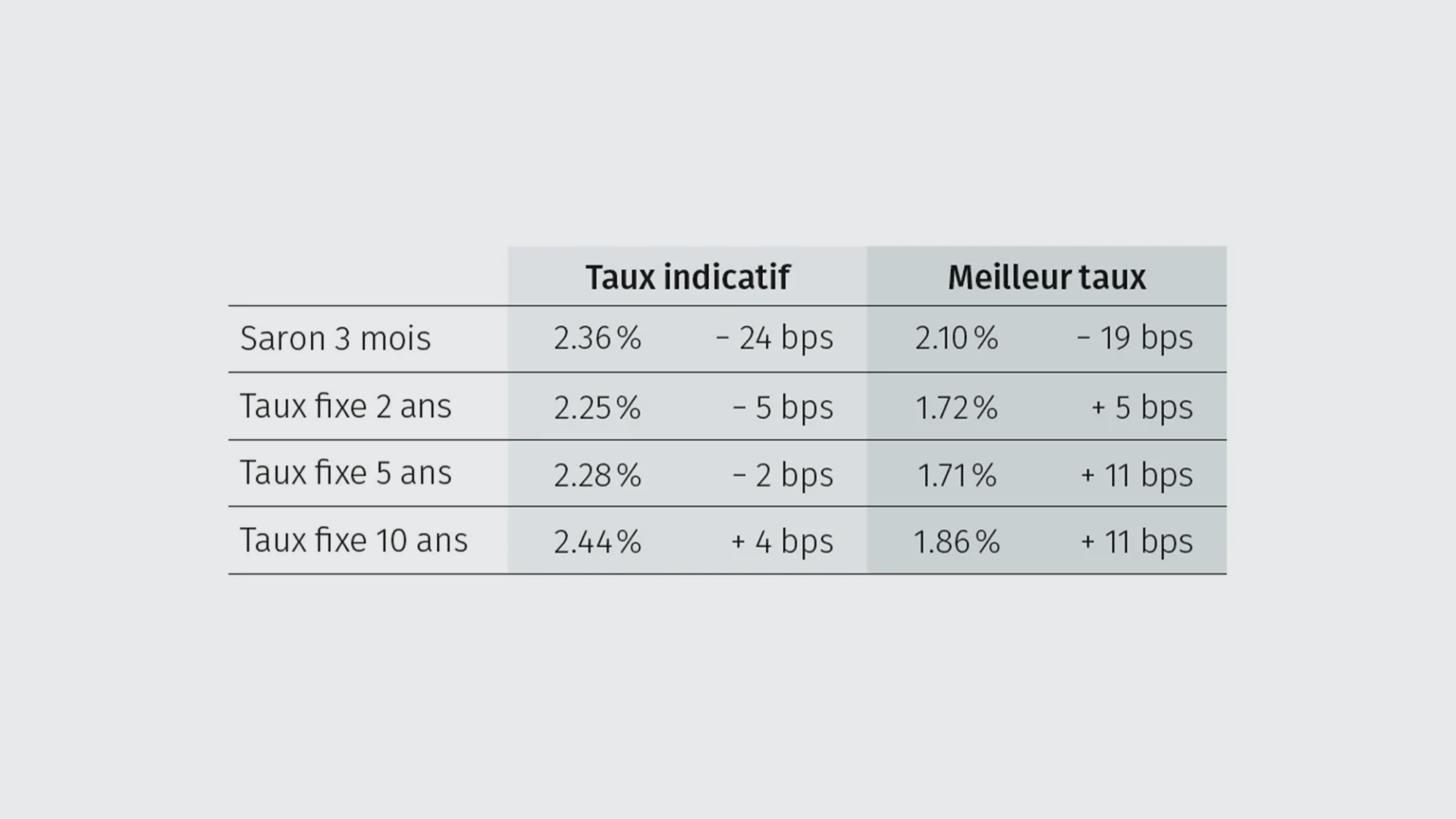

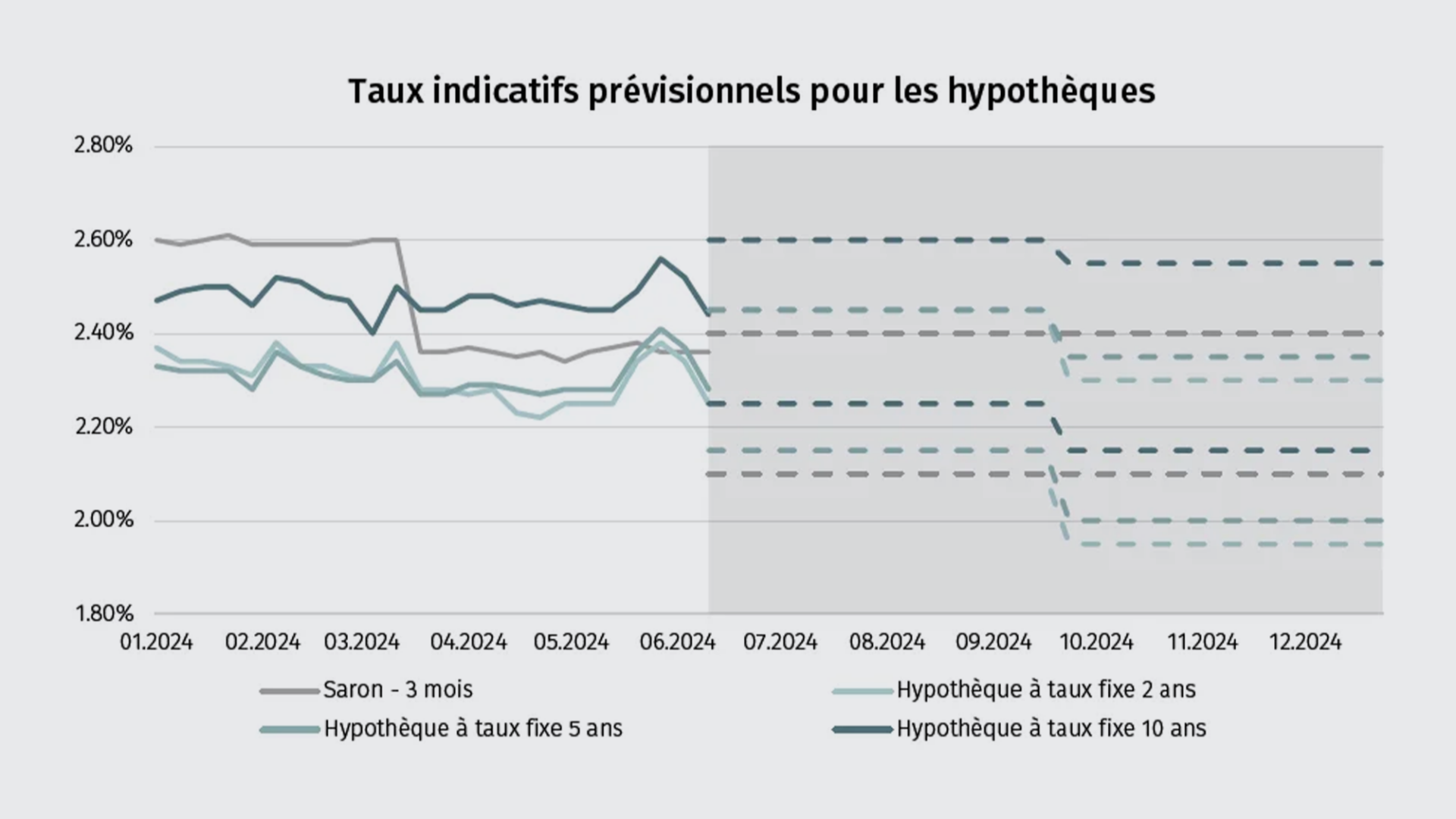

Une fois de plus, aucune évolution notable des taux hypothécaires n’a été observée au cours des trois derniers mois. Les taux indicatifs (moyenne du marché de plus de 100 banques, assurances et caisses de pension) sont donc très stables depuis six mois déjà et ne présentent que de petites fluctuations, comme début juin. Conformément aux attentes, le taux indicatif des hypothèques Saron a réagi à la baisse des taux directeurs en mars 2024 et se situe, pour la première fois depuis octobre 2023, au même niveau que les hypothèques à taux fixe sur cinq ans.

Les hypothèques Saron pourraient devenir (encore) plus attrayantes

Bien que les hypothèques Saron soient devenues moins coûteuses, on ne constate pas encore une hausse de la demande. Les hypothèques à taux fixe sont restées très plébiscitées au deuxième trimestre, avec une augmentation de la durée moyenne de 7 à 7,5 ans. Avec une nouvelle baisse des taux directeurs d’ici la fin de l’année, les hypothèques Saron pourraient toutefois gagner en attractivité, alors que les hypothèques à taux fixe à long terme en particulier devraient présenter moins de potentiel de baisse.

Un environnement concurrentiel toujours vif

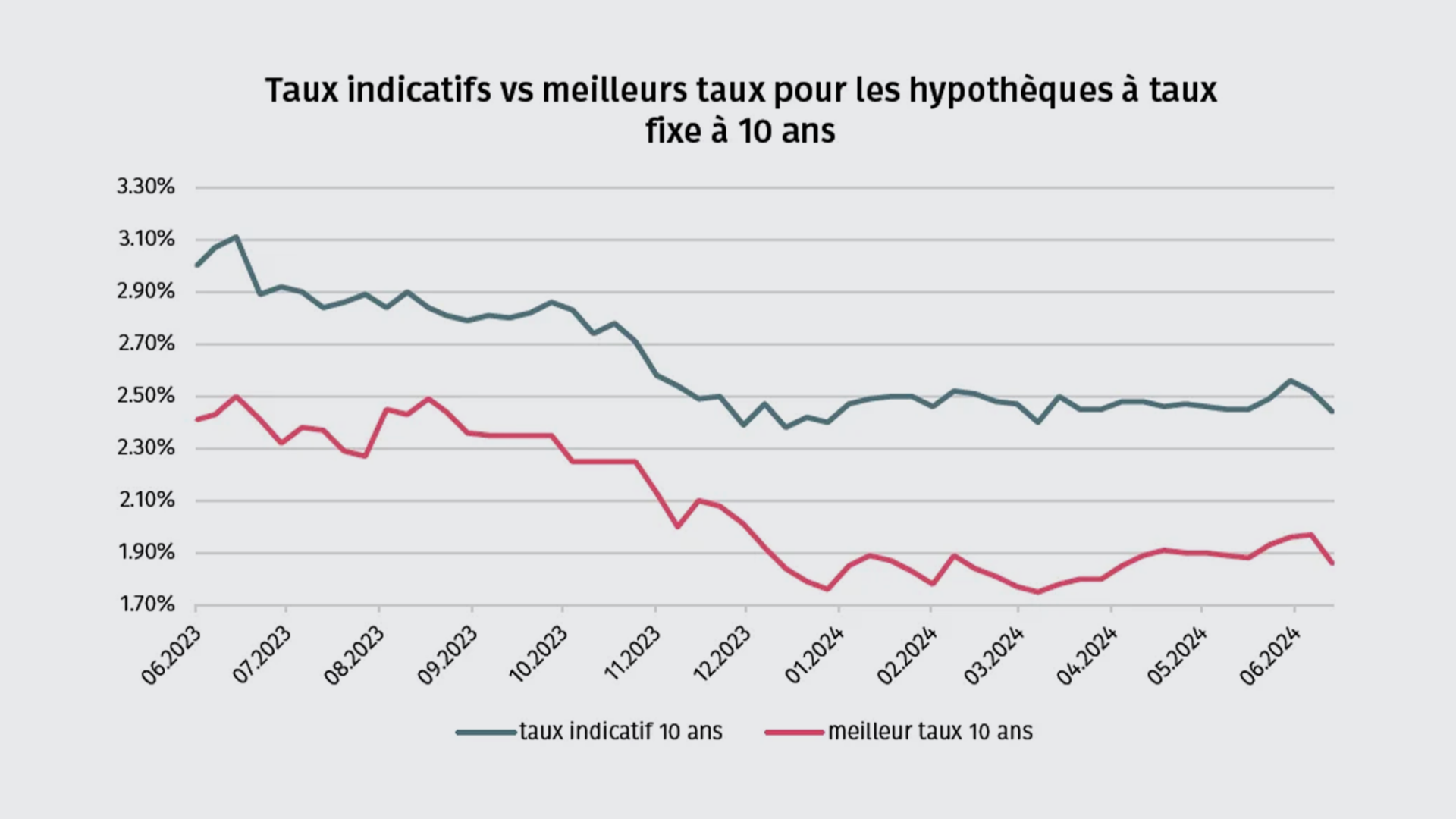

Bonne nouvelle pour les preneurs d’hypothèques: la concurrence continue de bien fonctionner. Les banques ont certes élargi leurs marges dans le cadre du revirement des taux, mais il y a toujours des prestataires qui proposent des offres très attrayantes. Pour les hypothèques à taux fixe sur dix ans, la différence entre l’offre la plus basse et la moyenne du marché est toujours environ de 60 points de base, ce qui témoigne d’un environnement concurrentiel vif.

Prévision de l’évolution des taux

Incertitudes concernant une nouvelle baisse des taux

Selon les prestataires hypothécaires interrogés, il est loin d’être certain que la Banque nationale suisse (BNS) abaisse à nouveau son taux directeur de 25 points de base lors de son prochain examen de la situation monétaire du 20 juin. Environ 70% des personnes interrogées estiment qu’en raison de l’inflation, le taux directeur restera à 1,5% pendant un trimestre supplémentaire. Seul un petit tiers s’attend à une baisse de 25 points de base en juin. Pour la majorité des personnes interrogées, la prochaine baisse des taux directeurs n’est pas prévue avant septembre.

La plus grande incertitude quant à l’évolution future des taux hypothécaires reste l’inflation. Celle-ci se situait en avril et en mai 2024 à 1,4%, soit dans la fourchette cible de la BNS. La situation économique dans l’UE et aux États-Unis est considérée comme un moteur important des taux d’intérêt, tandis que les conflits géopolitiques actuels n’ont qu’une influence mineure. On accorde plutôt de l’importance à la prochaine élection du président américain à la fin de l’année.

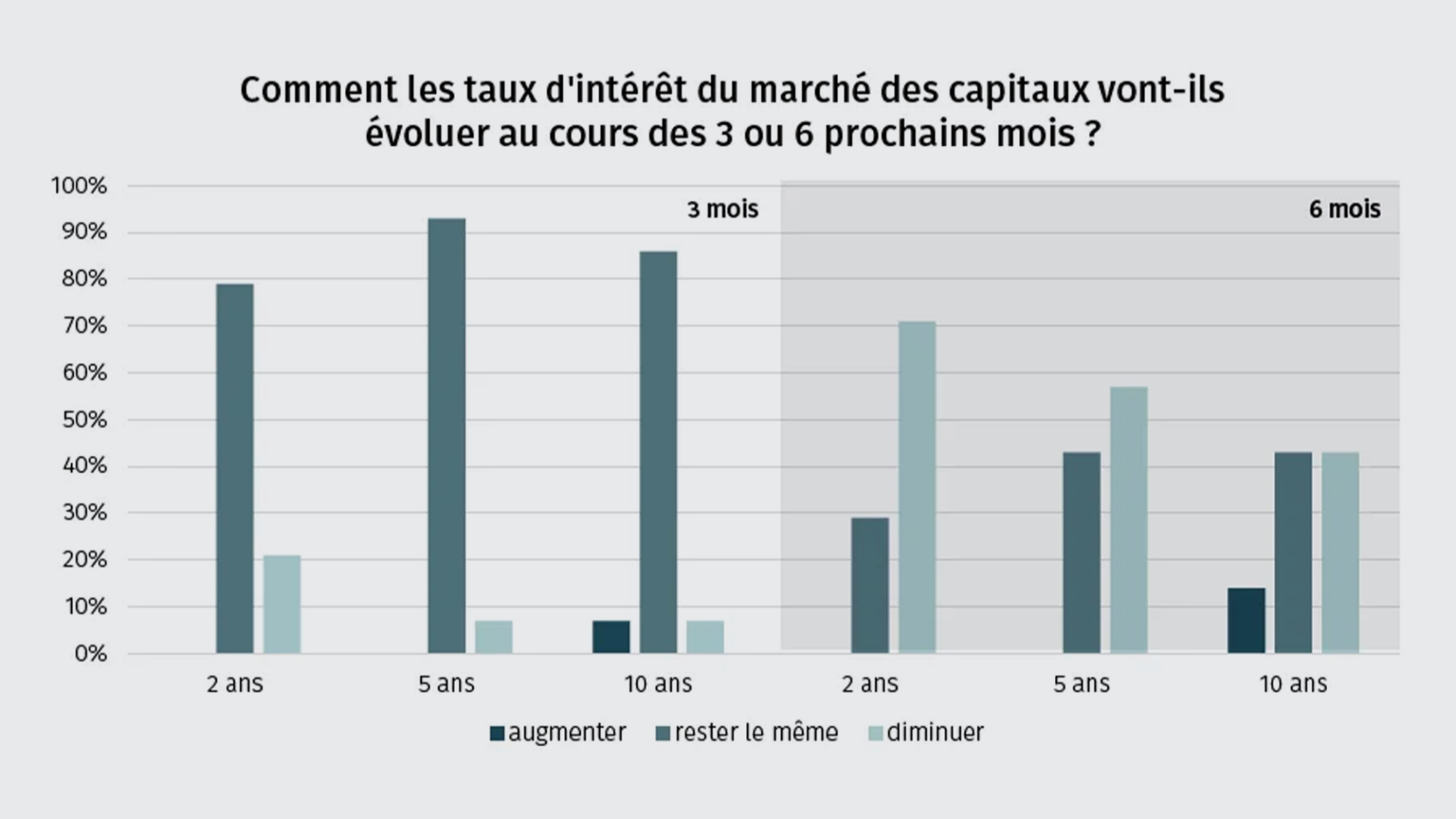

La courbe des taux devrait rester plate

La grande majorité des prestataires hypothécaires interrogés pensent que les taux d’intérêt resteront stables durant un trimestre supplémentaire. Ce n’est qu’au quatrième trimestre que près de la moitié des personnes interrogées s’attendent à une baisse des taux d’intérêt pour les hypothèques Saron et les hypothèques à taux fixe. Au vu de la situation économique tendue, la courbe des taux devrait rester plate, c’est-à-dire que les taux d’intérêt des hypothèques à court et à long terme devraient être proches les uns des autres.

Le niveau général des taux d’intérêt reste historiquement bas, à environ 2,5% pour une hypothèque à taux fixe sur dix ans.

Recommandations

- Le revirement des taux a incité de nombreuses banques à élargir leurs marges d’intérêt par le biais du renchérissant les hypothèques. Les preneuses et preneurs d’hypothèques font bien de comparer les offres des banques avec celles des assurances et des caisses de pension afin de trouver la solution la plus intéressante.

- Les hypothèques Saron pourraient devenir encore plus attrayantes très prochainement. Elles restent toutefois risquées en raison de la situation économique et ne conviennent qu’aux preneurs d’hypothèques affichant une capacité de risque correspondante.

- La meilleure offre ne se limite pas au taux d’intérêt. Il faut également tenir compte de facteurs tels que les fonds propres, les éléments de revenu imputables, l’obligation d’amortissement, etc. Un conseil professionnel et indépendant est essentiel pour prendre une décision de financement durable, adaptée à la capacité de risque et à la propension au risque.