Wir nutzen Cookies, um die Website benutzerfreundlich, sicher und effektiv zu gestalten. Cookies dienen der Erhebung von Informationen über die Nutzung von Websites. Weitere Informationen: Hinweise zum Datenschutz

-

Keine Trendumkehr: Die Risiken am Immobilienmarkt legen weiter zu.

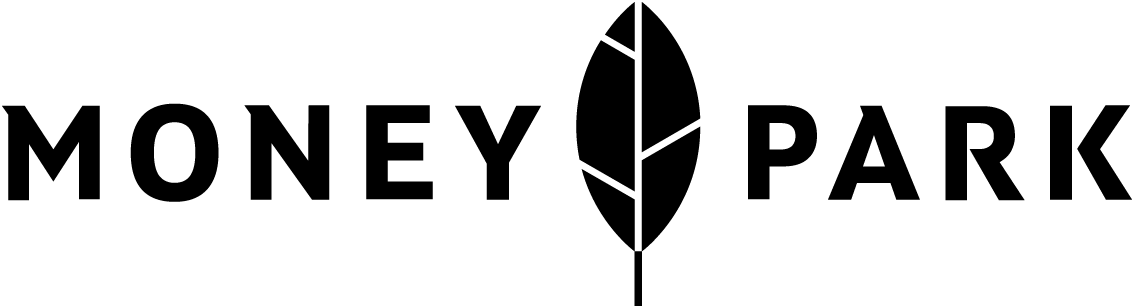

17.10.2025 | Marco TomasinaDer MoneyPark Real Estate Risk Index (RERI) steigt das 7. Quartal in Folge, bleibt aber mit 3.4 Indexpunkten vorerst noch im Bereich des mittleren Risikos. Der Anstieg des Risikos ist insbesondere auf die trüben Wirtschaftsaussichten und die steigende Arbeitslosenquote zurückzuführen, welche das Problem in den nächsten Monaten weiter verschärfen könnte. Ungeachtet dessen befeuern die tiefen Hypothekarzinsen die Nachfrage nach Eigenheimen, während die restriktivere Vergabepolitik der Hypothekaranbieter dagegenwirkt. Insgesamt dürften die Kaufgeschäfte im zweiten Halbjahr weiter zunehmen.

Keine Trendumkehr: Die Risiken am Immobilienmarkt legen weiter zu.

Trübe Wirtschaftsaussichten und steigende Arbeitslosigkeit erhöhen die Risiken am Immobilienmarkt

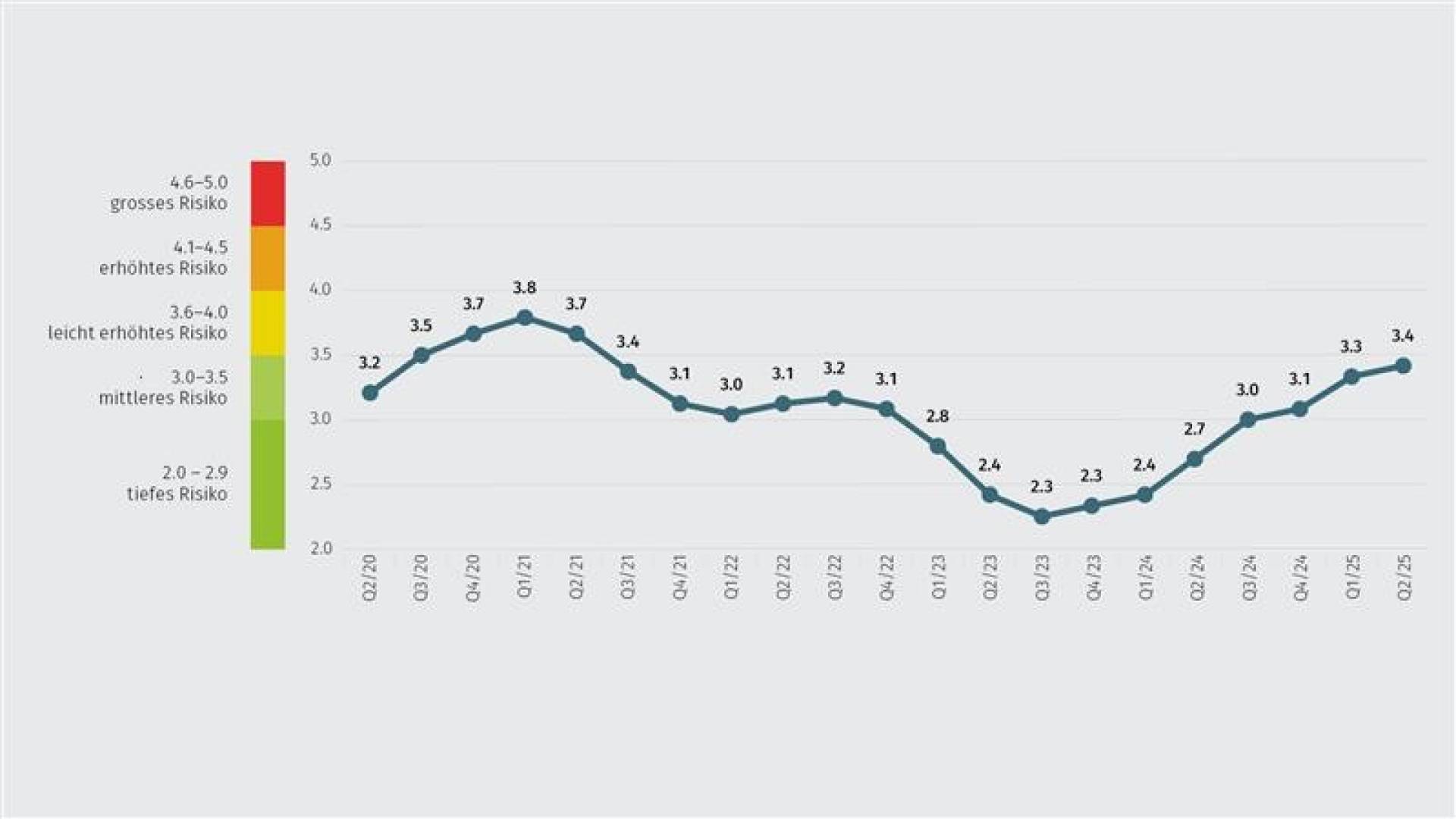

Überschattet von der US-Zollpolitik fiel das Wirtschaftswachstum im zweiten Quartal 2025 schwach aus und auch die weiteren Aussichten bleiben trüb. Insbesondere bei den Exporten und den Investitionen wird ein Dämpfer erwartet. Entsprechend hat die Stimmung der Einkaufsmanager (PMI) vor allem in der Industrie zuletzt deutlich nachgelassen, während sie im Dienstleistungssektor bis Ende Juni noch etwas hoffnungsvoller war, mittlerweile aber auch eintrübt. Und auch die Arbeitslosigkeit hat auf das verhaltene Wirtschaftswachstum reagiert. Sie ist innert Jahresfrist um rund 20% auf 2.9% gestiegen und dürfte weiter zunehmen. Das sind keine guten Voraussetzungen für die wirtschaftliche Entwicklung in der Schweiz und entsprechend steigen damit auch die Risiken am Immobilienmarkt weiter an.

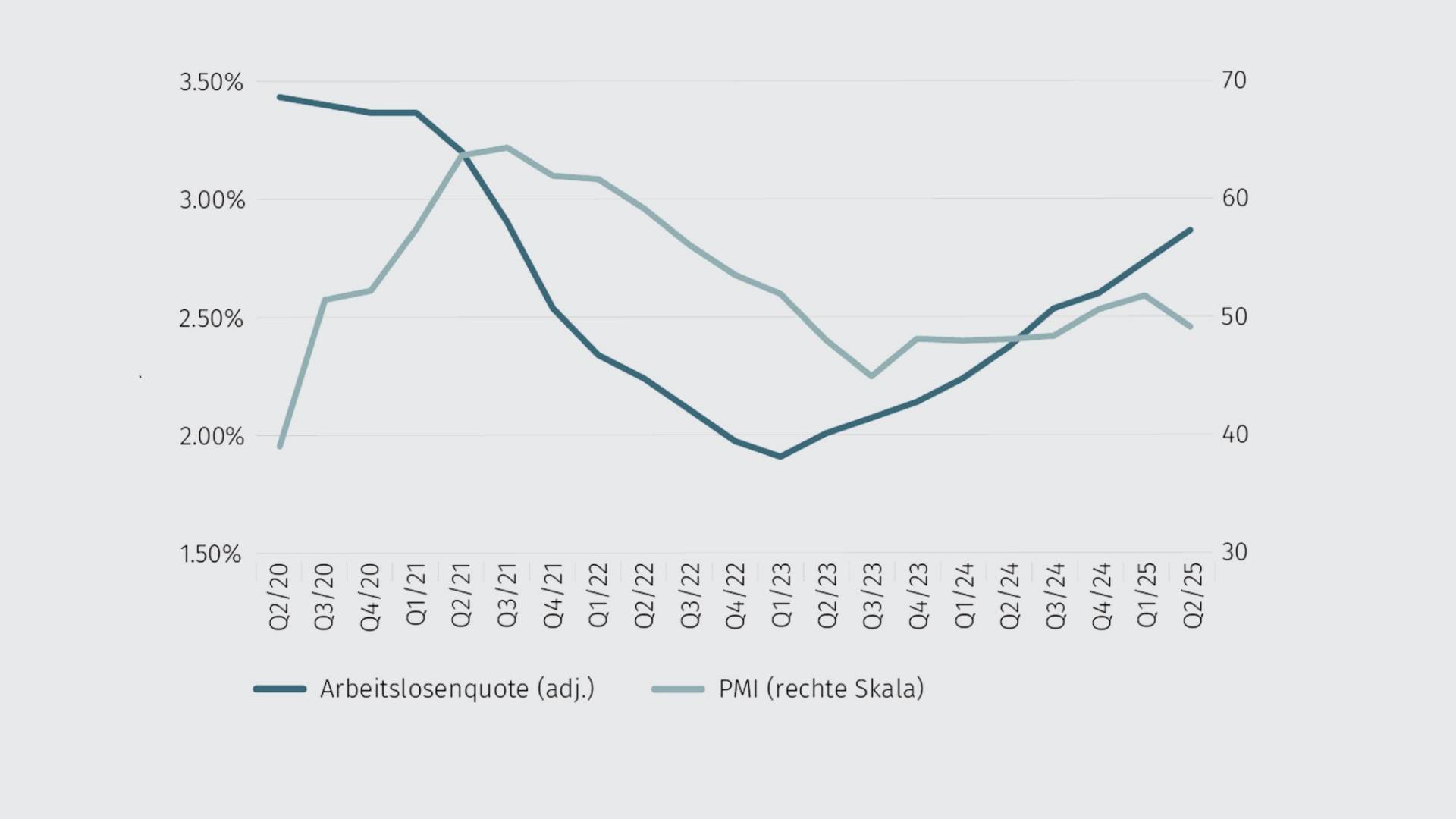

Immobilienpreise steigen unvermindert weiter, nicht aber der Verschuldungsgrad

Sechs Leitzinssenkungen in Folge schaffen ein äusserst attraktives Zinsniveau in der Schweiz und befeuern die Nachfrage nach Wohneigentum, was wiederum die Immobilienpreise in die Höhe treibt. Immobilien werden das siebte Quartal in Folge teurer und nähern sich wieder der Dynamik der Covid-Jahre an. Ungeachtet dessen zeigt sich bei der Neukäuferschaft ein stabil tiefer Verschuldungsgrad. Dies insbesondere deshalb, weil die Neukäuferinnen und Neukäufer immer älter werden und entsprechend bis zum Kauf mehr Eigenkapital aufbauen können. Zudem werden immer mehr potenzielle Käuferinnen und Käufer durch steigende Immobilienpreise und eine restriktivere Hypothekarvergabepolitik vom Markt ausgeschlossen.

Tiefe Zinsen befeuern die Nachfrage nach Wohneigentum …

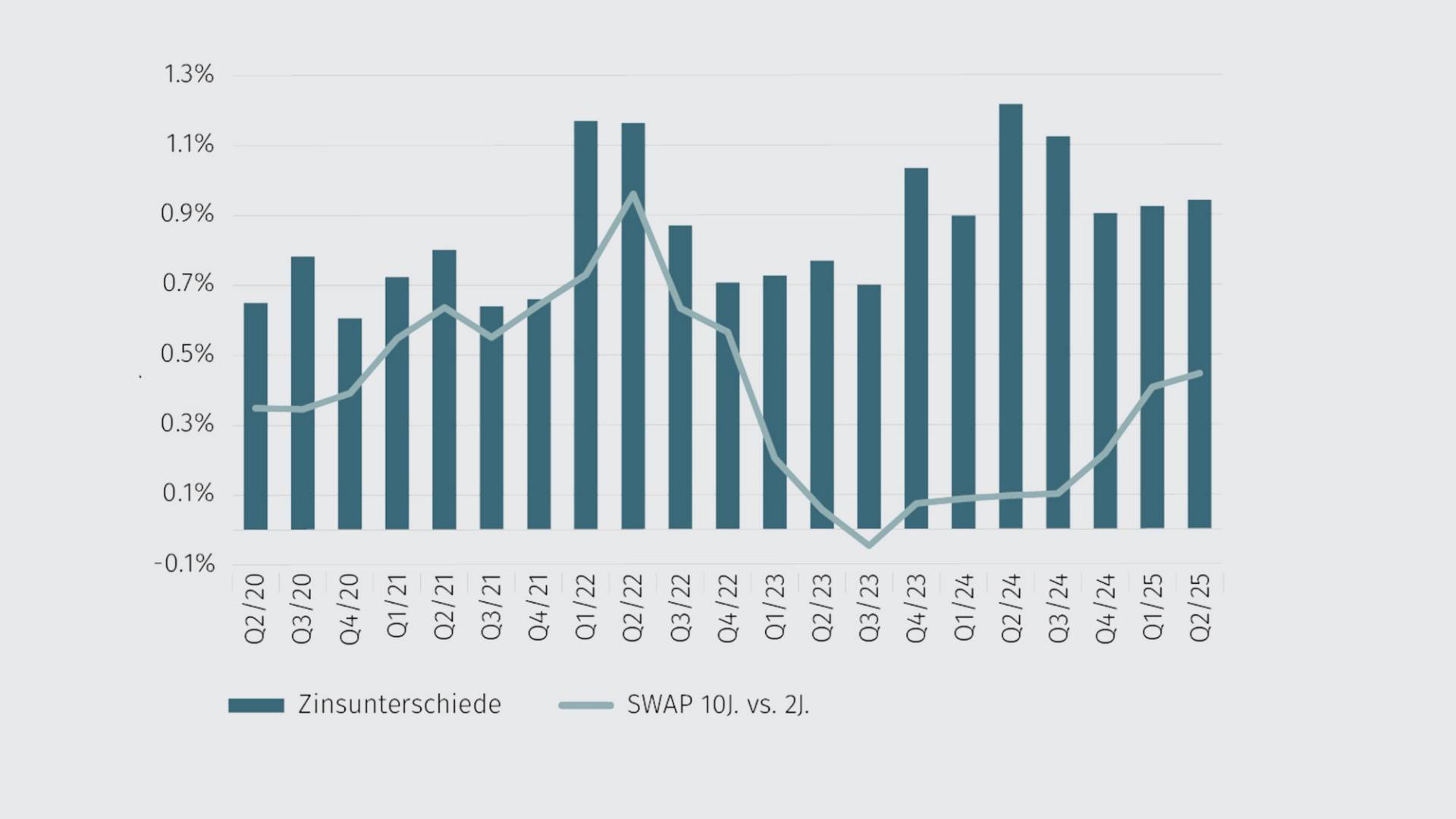

Die Schweizerische Nationalbank (SNB) hat ihre Politik der Zinssenkungen im ersten Halbjahr 2025 fortgeführt und den Leitzins bis auf 0.00% gesenkt. Mit den Leitzinsen sind auch die Hypothekarzinsen gesunken, wodurch sie den Immobilienkauf im Vergleich zur Miete nochmals deutlich attraktiver machen, auch wenn die Hypothekaranbieter nicht die vollen Zinssenkungen an die Kundinnen und Kunden weitergegeben haben. Die Zinsunterschiede zwischen den günstigsten und teuersten Anbietern für eine 10-jährige Hypothek sind im abgelaufenen Halbjahr auf deutlich unter 1.00% verharrt, was zwar auf einen regen, aber weniger intensiven Wettbewerb als auch schon hindeutet.

Parallel dazu ist die Zinskurve in den letzten Quartalen steiler geworden. Die Differenz zwischen den 2- und 10-jährigen Swap-Sätzen hat deutlich zugenommen, weil die Zinsen der kurzen Laufzeiten deutlich stärker gesunken sind als diejenigen der langen Laufzeiten. Dies lässt Hypothekarnehmende durchschnittlich leicht kürzere Laufzeiten abschliessen, aber (noch) nicht in einem Ausmass, das die Risiken erhöhen würde.

… während eine restriktivere Hypothekarvergabepolitik dagegen wirkt

Spätestens seit dem vierten Quartal 2024 ist eine verstärkte Nachfrage nach Wohneigentum spürbar, was sich auch in

einer leicht kürzeren Verkaufsdauer widerspiegelt. Getrieben von den tiefen Hypothekarzinsen hätte man sogar eine noch stärkere Belebung des Marktes erwarten können, aber die verschärfte Vergabepolitik der Hypothekaranbieter und die unsichere Wirtschaftslage, welche nicht zuletzt durch die US-Zollpolitik sehr unberechenbar geworden ist, wirken dämpfend auf die Nachfrage. Die restriktivere Hypothekarvergabepolitik fusst auf erhöhten Refinanzierungskosten und einer verschärften Bankenregulierung, welche die Risiken am Immobilienmarkt eindämmen möchte.

Ausblick: weiter steigende Risiken erwartet

Für die kommenden Monate erwarten wir weiter steigende Risiken am Immobilienmarkt. Es zeichnet sich ab, dass der Real Estate Risk (RERI) erstmals seit 2021 wieder ein leicht

erhöhtes Risiko aufweisen könnte. Dies aufgrund trüber Wirtschaftsaussichten, steigender Arbeitslosigkeit und noch höherer Immobilienpreise. Dämpfend wirken die restriktivere Vergabepolitik der Hypothekaranbieter und die stabile Nachfrage nach Eigenheimen, die das Angebot weiterhin deutlich übersteigt.